《財務・会計講座》自社株買いと株価~自社株買いを行うと株価は上がるか~

ところで、実際の株式市場では、自社株買いを発表したとたんに株価が上昇するケースが多いが、これは上述のファイナンス理論が現実に即していないのではなく、以下のような別の原因によるものである。

(1)自社株買いは経営陣が現在の株価は実力に比べて

低すぎると判断しているためであると市場参加者が信じた場合

経営者は部外者である一般市場参加者に比べ、自社に関しての各種の重要な内部情報を有している。「経営陣は外部者が知り得ない内部情報に基づいて現在の株価は低すぎると判断したために自社株買いを行った」と市場が解釈した場合、市場参加者は当該企業の株式を購入しようとする。この結果、株価は上昇する。このメカニズムを、EPSとPERの関係を使って説明すると次のようになる。自社株買いによってEPSが増加する一方、経営者の積極姿勢を受けて市場参加者による当期純利益率の増加率の予想が上方修正されれば、株主の期待利回りは上昇してもPERの下落率は小幅にとどまることになる。このため株価は上昇する。このような効果を一般に「アナウンスメント効果」と呼んでいるが、企業による増配のアナウンスも同様の効果を持つ。なお、企業が自社株買いのアナウンスを行っただけで実行しない場合、株価は一時的には上昇しても、その後、下降して元に戻ることになる。

(2)現預金を過剰に保有している企業が

その過剰現預金を株主に返還した場合

内部統制が脆弱な企業が過剰な現預金を保有している場合、現預金の時価総額が現預金の表面金額を下回って評価される事例が多い。このような場合、自社株買い(増配もしくは有償減資でも同様)によって現預金が経営者のコントロール下から外れると、現預金の評価額は本来の表面金額まで復元される。このため、株式の時価総額は増加し、株価は上昇する。ただし、これは正確には時価総額が増加したのではなく、毀損していた企業価値が復元されたにすぎない。第4回コラムでみたクレイフィッシュのケースはこれに該当する。

■ファイナンス理論的には有利子負債調達による自社株買いが有効

潤沢な現預金は財務基盤を強化し、今回のような未曾有の経済危機の際には企業経営の安定化に大きく寄与する。しかしながら、一方で、使途の無い現預金を過剰に保有していると、買収されやすくなる。たとえば、株式時価総額1000億円の企業が300億円の現預金を保有していた場合、買収企業は一時的には1000億円の資金を投入しないとこの企業を買収できないが、買収後にはこの企業が持っている300億円の余剰現預金を取り出すことができるため、実質的な買収金額は700億円となる。また、使い道の無い余剰な現預金は、株主が期待しているような水準の利回りは生まないことから、株主の立場からすれば返還されてしかるべき性格の資金でもある。現預金を潤沢にもつ医薬品業界の企業の多くが最近、株主還元に積極的なのはこのような理由にも一因がある。前回のコラムで見たが、配当や自社株買い等の株主還元を行うべきかどうかは、企業の成長段階による。高成長中の企業はフリーキャッシュフローがマイナスのため株主還元したくともそのためのキャッシュは無く、また株主も配当等の株主還元で貴重なキャッシュを企業外へ流出させるよりも、キャッシュを企業成長のための投資に充当し、その結果としてのキャピタルゲインを手にすることを期待している。一方、成熟企業は事業が生み出すキャッシュフローが潤沢である一方で新規投資案件が少ないことからフリーキャッシュフローは多額になりやすい。このような場合は稼いだキャッシュを株主還元に充てない限りキャッシュは内部に積みあがり、買収される危険性が増していく。

なお、企業価値の向上という観点から見て、ファイナンス理論的に有効な自社株買いは、有利子負債の調達による自社株買いとなる。これは事業リスクの大きさに比べて(時価ベースでの)株主資本比率が大きくなりすぎた場合、有利子負債を導入し、この資金でもって自社株式を買い戻し、資本構成を最適化しようとするアプローチである。

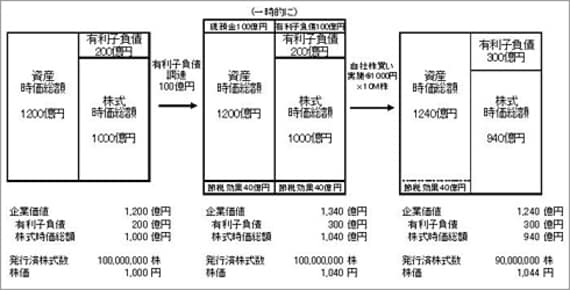

有利子負債を増加させ、これによって調達した資金で自社株買いを行った場、有利子負債の節税効果によって企業価値は増加する。たとえば、先ほどのA社の場合、100億円を永久有利子負債で調達すると企業価値は有利子負債の持つ節税効果のため40億円増加する(*2)。株式の時価総額は1000億円-100億円(自社株買い)+40億円(節税効果の現在価値)=940億円となり、株価は1044円(940億円/9000万株)に上昇することになる。(図-2参照)

図-2:有利子負債を使っての自社株買い<画像クリックで拡大>

2001年から2002年にかけて東燃ゼネラルやアイシン精機が行った自社株買いはまさに資本構成を最適比率に近づけるとの観点から実施されたものであり、ファイナンス理論に立脚した資本政策として画期的と言える施策であった。しかしながら、昨今の自社株買いを見ている限りでは、残念ながら、この考え方が企業経営に浸透しているとはいまだに言いがたい状況にあるように思える。

斎藤忠久(さいとう・ただひさ)

東京外国語大学英米語学科(国際関係専修)卒業後フランス・リヨン大学経済学部留学、シカゴ大学にてMBA(High Honors)修了。

株式会社富士銀行(現在の株式会社みずほフィナンシャルグループ)を経て、株式会社富士ナショナルシティ・コンサルティング(現在のみずほ総合研究所株式会社)に出向、マーケティングおよび戦略コンサルティングに従事。

その後、ナカミチ株式会社にて経営企画、海外営業、営業業務、経理・財務等々の幅広い業務分野を担当、取締役経理部長兼経営企画室長を経て米国持ち株子会社にて副社長兼CFOを歴任。

その後、米国通信系のベンチャー企業であるパケットビデオ社で国際財務担当上級副社長として日本法人の設立・立上、日本法人の代表取締役社長を務めた後、エンターテインメント系コンテンツのベンチャー企業である株式会社アットマークの専務取締役を経て、現在株式会社エムティーアイ(JASDAQ上場)取締役兼執行役員専務コーポレート・サービス本部長。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら