《財務・会計講座》金融政策とファイナンス理論~NPVと金利の関係~

前回は、投資判断方法の一つである、「正味現在価値法(NPV法)」を紹介し、これを基に事業投資における着眼点について議論した。今回は、これに引き続きNPV決定に大きく影響する割引率に着眼。政府が企業の事業投資を促すメカニズムについて解説していく。なお前回コラムを未読の方のために捕捉すると、NPV(Net Present Value)とは投資案件の現在価値からその案件実施に必要な初期投資額を差し引いたものであり、その案件に投資した場合いくらの付加価値を生み出すかを示す指標である。

さて、投資案件の現在価値は、その投資案件が生み出すキャッシュフローをそのキャッシュフローのリスクの大きさに見合った割引率で現在価値に割り戻して計算する。したがって、投資案件のリスクが大きければ割引率も大きくなる。

この割引率(Ra)は、CAPM(資本資産決定モデル)によれば、事業リスクの大きさをβA(資産ベータ)とした場合、Ra=rF+βAx(rM−rF)で示される。事業のリスク(βA)は事業の種類によって決定され、短期的にはさほど変動しない。(rM−rF)は中長期的なマーケットリスクプレミアムで、各年度の株式市場全体のリターンから、rF(その年度の安全資産~通例10年ものの長期国債~の利回り)を差し引いたものであり、その中長期的な過去実績の平均値が使われる。このことは、事業の割引率は長期国債の利回りと事業リスクの大きさ、そして事業リスク1単位当りのリスクプレミアム(事業リスクを1単位とることによって得られる追加リターンの大きさ)によって規定されることを意味している。

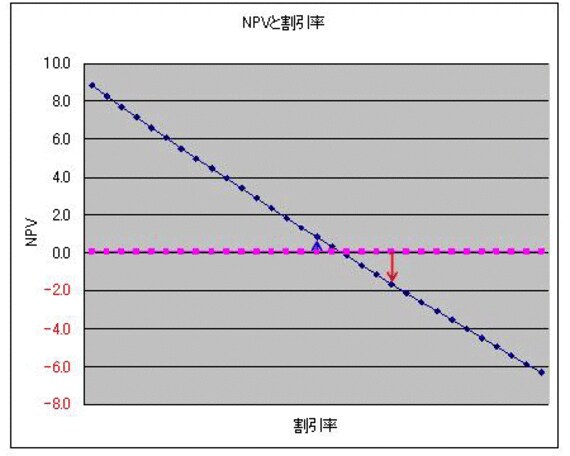

NPVに戻ろう。NPV=PV(投資のキャッシュフロー)−初期投資額で算出できる。例えば、初期投資額が107億円の案件があり、この投資案件は毎年15億円のキャッシュフローを10年間投資家に還元できるとする。また、rF=2%、βA=1.0、rM−rF=5%であったとすると、この投資案件に見合った割引率(Ra)は2%+1.0×5%=7%と算定される。この投資案件のNPV=Σ(CFn/(1+Ra)^n)−初期投資額=15/7%×(1−1/(1+7%)^10)−107=−1.6億円とマイナスとなることから、この投資は採算にあわず実行されない。

ここで国債の利回りが2%から1.5%に低下したと仮定してみよう。新しい割引率は0.5%低下し6.5%となる。この新しい割引率で、前掲の投資案件を評価すると、NPV=15/6.5%×(1−1/(1+6.5%)^10)−107=+0.8億円とプラスに転ずることから、この投資案件は実施されることになる。

この投資案件のNPVと割引率の関係を下の図に示す。