《財務・会計講座》エイベックスと浜崎あゆみ~音楽事業のリスクとポートフォリオ理論~

レコード大手エイベックス・グループ・ホールディングスの2004年3月期決算説明会の席で、依田巽会長兼社長(当時)は、その内容について「非常に健全になった」と胸を張った。2001年3月期には同社の売上高・利益の4割を稼ぎ出していた浜崎あゆみの貢献が、全体の1割程度まで下がったことに対するコメントである。

同社の04年3月期の売上高は01年同期と比べ約1割落ち込んでおり、普通に考えれば“稼ぎ頭”の売り上げが望ましくないからと、胸を張るのはおかしい。依田会長の発言の真意はどこにあったのか。

■収益予測の立てづらい音楽ビジネスの特殊性

これを理解するためにはまず、音楽ビジネスの特殊性から理解する必要がある。

これを理解するためにはまず、音楽ビジネスの特殊性から理解する必要がある。想像に難くないこととは思うが、音楽ビジネスは事業リスクが極めて高い部類に属する。多額の制作費、プロモーション費用を投入したからといって、それが消費者に受け入れられ、ヒットに至るとは限らない。一方で、レコード会社の思惑を超え、思わぬタイトルが大きなヒットとなることもある。そしてヒットさえすれば得られる利益は大きい。一般に、100タイトルのCDをリリースし、そのうち3タイトルでもヒットすれば充分に利益が残ると言われる。端的に言えば、売り上げ、利益の予測が非常にしづらいビジネスなのだ。

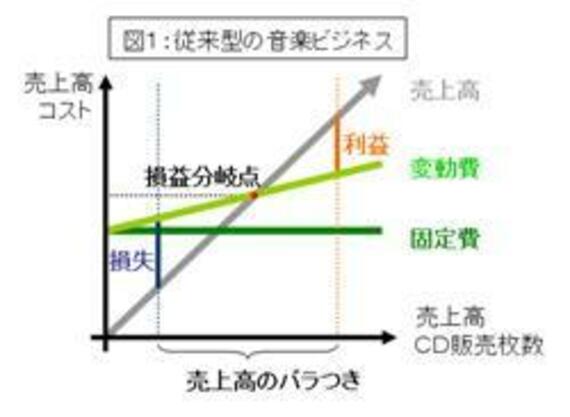

この予測のしづらさ、収益のブレ幅の大きさは、財務分析でよく使われる、損益分岐点分析を用いて可視化すると、さらに歴然とする(図1参照)。売上高とコスト(固定費+変動費)が一致した点が損益分岐点であり、これ以上のCDが売れれば利益が、これ以下であると損失が発生する。その差の大きさは、図からも明らかなように、(1)売上高の変動幅の激しさ(=発売してみないとヒットするか否かが分からない)および、(2)制作費やプロモーション費用などの固定費の全費用に占める割合の大きさから生じるものである。この特殊性は、そのまま株価の変動にもつながる。ヒットした場合は大きな利益が、不発の場合は大きな損失が発生するため、ヒットチャートの動きが、作品を提供するレコード会社の株価のアップダウンに直結するのだ。

株価の変動リスクの大きさの指標として「β(ベータ)」がある。これは株式市場全体が1%上昇した時に、特定の株式の価格がどれだけ変動するかを示す値だが、レコード会社のβ値は前述のような理由から一般に、株式市場の平均値である1を大きく上回る傾向にある。株価の極端な変動は、会社にとって望ましいことではない。

■ポートフォリオ構築で事業リスクを分散

さて、ここで依田会長の発言に戻ろう。

さて、ここで依田会長の発言に戻ろう。これまでの議論を踏まえ検討していくと、レコード会社の多くは、目先の売り上げ拡大以前に、事業リスクをいかに低減するかという課題を抱えていることが見えてくる。では、事業リスクを低減し、収益をより安定的に上げていくために何をすべきか。

事業リスクは、「事業リスク=売上高の変動幅×(1+固定費額/事業価値)」という数式で表される。従って、事業リスクを下げるには、(1)売上高の変動幅を低減する、(2)固定費率を低減する、という2つが実現できればよい。

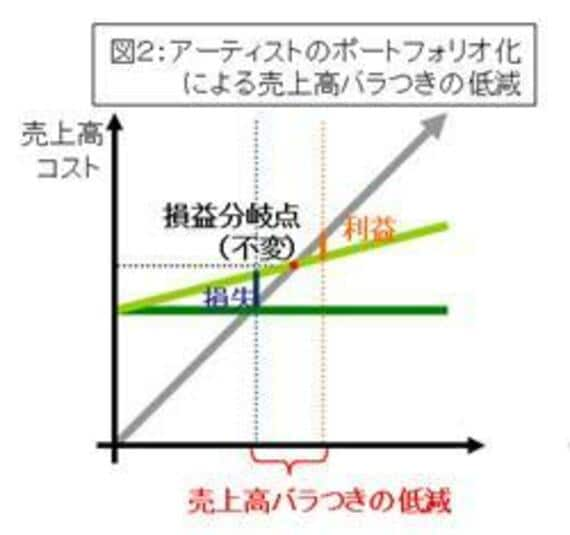

エイベックスの場合、売上構成比の4割を1人のアーティストに頼る“浜崎あゆみ依存”を解消し、複数のヒットメーカーを擁することで、「(1)売上高の変動幅を低減する」体制を構築し、依田会長言うところの「健全な」財務体質へと転換したのである(図2参照)。

詳説しよう。例えば、あなたが1億円の資本を元にアイスクリーム店を開店することとする。この際、全額をアイスクリーム店に投資すると、天候の影響をまともに受けてしまう。しかし、アイスクリーム店と傘店に半々に投資すれば、天候の悪いときは傘店が、良いときはアイスクリーム店が収益を上げることとなる。お互いの不調を補完しあうことで、収益のブレが小さくなるのだ。

同様にエイベックスも、浜崎あゆみが不調でも、他のアーティストが活躍する状態を作り出した。ノーベル経済学賞を受賞した、ハリー・マコルヴィツの「ポートフォリオ理論」を実践したのである。

2001年以降エイベックスはBoA、EXILE、大塚愛、そして倖田來未といったヒットメーカーを次々と輩出、これと対応するようにβ値も2.43(03年3月)から、2.48(04年3月)、1.88(05年3月)、1.53(06年3月)と低下傾向を見せている(出典:東京証券取引所「TOPIXβVALUE」)。利益の振れ幅が縮小したことによって、株価の変動幅も抑えられるようになったのだ。

■ニッチ系アーティストの登用で固定比率を低減

無論、ポートフォリオ理論によるリスク低減には限界がある。さらにリスクを減少する方法はないだろうか。

先に説明したとおり事業リスクを下げるには、(1)売上高の変動幅を低減する、(2)固定費率を低減する、という大きく2つの方法論が想定できる。

無論、ポートフォリオ理論によるリスク低減には限界がある。さらにリスクを減少する方法はないだろうか。

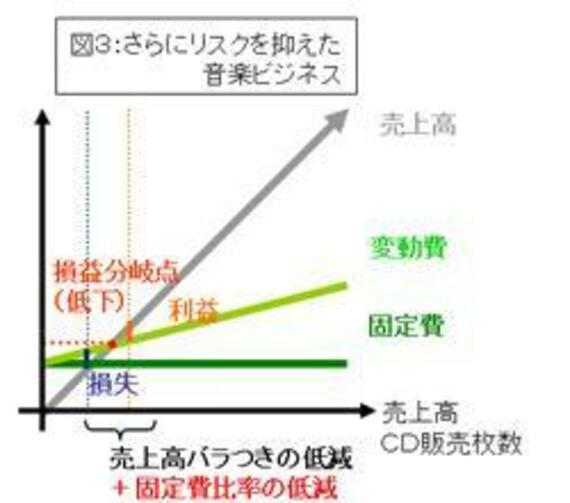

先に説明したとおり事業リスクを下げるには、(1)売上高の変動幅を低減する、(2)固定費率を低減する、という大きく2つの方法論が想定できる。音楽ビジネスに、これを適用してみよう(図3参照)。この2つを同時に実現する方法として、例えば、固定ファンの多いニッチ系アーティストによるポートフォリオを組むことが考えられる。

固定ファンへの安定的なCD販売と、グッズ収入などによる収益の多角化を通じて「(1)売上高の変動幅の低減」を実現し、特定の雑誌を講読するファンに向けたピンポイントでのプロモーションと、ウェブサイトなどを通じた効果的な情報発信により「(2)固定費率の低減」を実現するのである。

音楽市場では昨今、インディーズ系のアーティストの重要性が増してきている。その背景には消費者の嗜好の細分化に加え、こうした、ビジネス提供者側からの事業リスク低減の狙いもあるのだ。

プロデューサーの個人的手腕に頼るところが大きかった音楽事業においても、ファイナンス理論に合致した事業リスクの低減が大きな流れとなってきているようだ。

斎藤忠久(さいとう・ただひさ)

東京外国語大学英米語学科(国際関係専修)卒業後フランス・リヨン大学経済学部留学、シカゴ大学にてMBA(High Honors)修了。

株式会社富士銀行(現在の株式会社みずほフィナンシャルグループ)を経て、株式会社富士ナショナルシティ・コンサルティング(現在のみずほ総合研究所株式会社)に出向、マーケティングおよび戦略コンサルティングに従事。

その後、ナカミチ株式会社にて経営企画、海外営業、営業業務、経理・財務等々の幅広い業務分野を担当、取締役経理部長兼経営企画室長を経て米国持ち株子会社にて副社長兼CFOを歴任。

その後、米国通信系のベンチャー企業であるパケットビデオ社で国際財務担当上級副社長として日本法人の設立・立上、日本法人の代表取締役社長を務めた後、エンターテインメント系コンテンツのベンチャー企業である株式会社アットマークの専務取締役を経て、現在株式会社エムティーアイ(JASDAQ上場)取締役兼執行役員専務経営企画室長兼コーポレート・サービス本部長。パケットビデオ・ジャパン株式会社の取締役を兼務。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら