直接投資の機能は経営者の供給

実際には、経営者だけを入れ替えても改革は難しい。頭(トップ経営者)だけを替えても、身体(専門家集団)がいうことをきかないからだ。経営権(資本)とセットで交代させることが必要だ。これは外国企業が日本企業を買収することで実現する。イギリスで1980年代から90年代にかけて起こったのもこれだ。

ここで、国境を越える直接投資の機能が変化していることに注意が必要だ。これまでの直接投資の役割は、資本過少国に資本を供給することだった。だから、直接投資は先進国から発展途上国に向けて行われた。中国の工業化を実現したのがこうしたタイプの直接投資である。

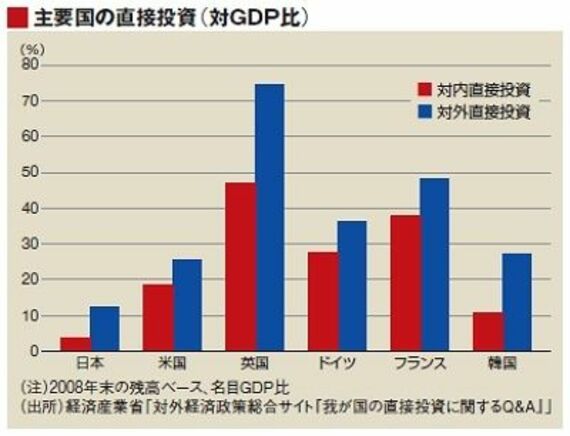

しかし、90年代以降、先進国から先進国への投資が増えている。こうした投資は、資本の供給というより経営権の取得という側面が強い。グラフに示すように、最近の先進国では、対内投資と対外投資がほぼ同程度の規模になっている。

アメリカやドイツは、80年代までは直接投資をあまり受け入れていなかった。しかし、この状況は90年代に大きく変わった。イギリスはもともと直接投資の受け入れが多かったが90年代にさらに増加し、最近では対内直接投資残高の対GDP比が50%近い水準にまでなっている。これに比べると、日本の3・7%という数字はいかにも低い。日本は直接投資に対して鎖国しているとしかいいようのない状態だ。

「日本への直接投資が少ないのは、日本企業の利益率が低いからだ」という意見がある。買収の対象として魅力的でないというわけだ。

日本企業の利益率が低いのは事実である。しかし、そうなる大きな原因はビジネスモデルが適切でないことだ。従業員(特に技術者)は優秀なのだから、適切に使えば、利益率を高めるのは十分可能である。