日本製鉄、「USスチール2兆円買収」に動いた必然 経営リスクは覚悟で「脱ドメスティック」に進む

USスチールが2019年に買収した電炉メーカー、ビッグリバースチールの存在も大きい。スクラップや鉄鉱石を天然ガスで還元した「還元鉄」から鉄鋼製品を作る電炉はCO2(二酸化炭素)の排出量が高炉に比べて圧倒的に少ないという利点がある。

反面、電炉では自動車用の高級鋼を作るのが難しいとされる。そうした中、ビッグリバーは「無方向性電磁鋼板」のラインを今年10月に稼働させた。EVで使われる高効率モーターに不可欠な無方向性電磁鋼板では世界で先行する日本製鉄でさえ、電炉での生産は昨年から始めたばかり。

実際、8月に森副社長はUSスチールの魅力としてビッグリバーの存在を挙げていた。ビッグリバーと日本製鉄の技術・設備の相互活用はUSスチール買収のわかりやすいシナジーになるはずだ。

買収の狙いについて橋本社長は、「世界の潮流は新しい経済安全保障。その中でどのように地球規模のニーズに応えるか」とも述べている。

経済安保が重視される時代、アメリカ市場に中国から輸入鋼材が野放図になだれ込むことはない。需給バランスの大崩れがなければ、過去のようにUSスチールが赤字にまみれることはなく、プレミアムを払っても十分にペイするという計算がある。

もちろんリスクは残る。わかりやすいのはUSWの存在だ。ただ、「USスチールが労働組合との間で提携している労働協約を含む……あらゆる約束を守り、引き続き信頼関係の構築に努める」と、日本製鉄はコメントしている。管理可能なリスクと見ているのだろう。

リスクもあるが実入りもある世界へ

むしろ最大の課題は日本製鉄自身の経営力のはずだ。

日本製鉄がこれまでに海外で行った大型投資のほとんどはパートナーと組んだものだった。ただ最近のインド合弁は40%出資ながら経営上は対等。さらにタイの買収は単独で行うなど、少しずつ取るリスクを増やしてきた。

「昔は、海外事業はまずリスクをどう減らすかだった。持ち分を減らして利益が少なくなってリスクを減らす。そうではなく、これからはリスクもあるが実入りもある世界に入っていく」。1カ月ほど前の取材で森副社長はこんなことを言っていた。

しかし、USスチールは規模も歴史も異なる。「国の経済、産業を支えてきた。メンタリティも含めて近く、最適なパートナーと感じている」(森副社長)というが、アメリカを背負った伝統とプライドをコントロールできるかはやってみないとわからない。

社名どおり、本質的にはドメスティックで来た日本製鉄がグローバル企業として飛躍できるか。この買収がその分岐点になることは間違いない。

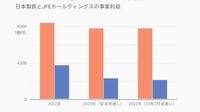

日本製鉄の株価・業績 は「四季報オンライン」で

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら