《よく分かる世界金融危機》金融危機から脱却するカギは何か

金融危機の発生は通常、当初は流動性危機となって出現する。極端な信用収縮現象であり、短期金融市場の金利がハネ上がったり、株価が暴落したりする。企業の資金調達もままならなくなる。

この金融市場が発する最初のシグナルを見落としたり、あるいは、単なる現象にすぎない流動性危機の一時的な封じ込めに終始したりして、金融危機の真因を解消せずに放置しておくと、金融危機は深化してステージを切り上げる。そして、最終的には恐慌にまで発展する。

したがって、金融危機は市場の失敗であるとしても、金融危機を恐慌に深化するまで放置するのは政府の失敗ということになる。実際、古今東西、恐慌にまで発展した金融危機のプロセスを省みると、そこには政府の失敗が見て取れる。米国のサブプライムローン劣化に端を発した今回の危機も同様のことが当てはまるだろう。

鈍かった政府の初動 公的資金注入で状況転換

昨年春ごろからくすぶっていた証券化資産の価値下落は夏ごろに顕在化し、金融市場を大きく動揺させるようになった。そして、流動性危機が発生した。市場が金融危機の発生のシグナルを発した瞬間だった。

しかし、欧米諸国はその解決に向けた抜本的な対策を怠ってしまった。対処したのは中央銀行による流動性供給(金融市場への資金供給)と、政府による「それほど事態は深刻ではない」という市場安定化を狙った発言くらい。今年に入り、流動性危機は日増しに深まり、この9月には米国政府が不良債権買い取り策を発表したものの、これにも市場の反応はネガティブだった。

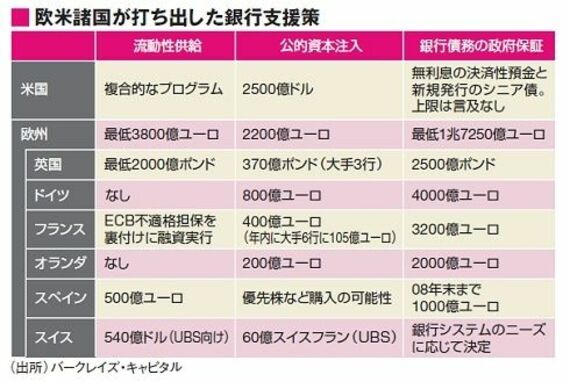

しかし、10月11日にワシントンで開催されたG7(先進7カ国蔵相・中央銀行総裁会議)の後、米国や欧州各国が銀行や投資銀行への公的資金注入による資本増強策を発表し、迅速に実施に移行すると市場の様相はにわかに変わってきた。少なくとも、著しく逼迫した銀行間の決済用ドルの取りあさりは、やや改善した。

このプロセスは何を意味しているのか。結論を急げば、金融危機解決の抜本的な対策は公的資金注入にほかならなかったということである。たとえば、米国では著しい潜在的過小資本に陥っていた投資銀行、大手銀行は公的資金注入によって、自己資本比率が大幅改善したことは間違いない。裏返して言えば、金融セクターの過小資本、あるいは実態的な債務超過こそ、金融危機の真因だったわけだ。

欧米諸国について象徴的なことはもう一つある。最近までもたついていた各国政府の態度がここに来て毅然としたことだ。ドイツは1週間で公的資金注入の法整備を完了したし、米国は法整備どころか、従来の法制のままでその解釈を変えることによって公的資金注入の態勢をあっという間に作り上げてしまった。