《よく分かる世界金融危機》銀行間取引が凍結。短期金融市場で何が起こっているのか

世界の証券化資産が暴落を来して以後、頻繁に飛び交うようになった言葉が「信用収縮」だ。文字どおり、信用の度合いが縮み込んでしまう経済現象であり、結果として、世の中のおカネの回り方が著しく悪くなってしまった。

資本主義経済は、一定の信用を土台にした信用経済で成立している。端的に言えば、おカネの融通によって成り立っているということだ。その土台が揺らいでしまったのだから、実体経済の動きも鈍くなってきた。信用収縮がもたらす実体経済への悪影響パターンである。

信用収縮は一般事業法人や個人に対する融資額の減少として現れてくる。しかし、それだけではない。企業と企業との取引にも出現する。これを「企業間信用の収縮」と言う。具体的な現象を挙げれば、手形決済の減少や手形サイトの短縮化などが、それに当たる。

しかし、今、世界中ではより極端な信用収縮が引き起こされている。銀行間の資金貸借取引市場(インターバンクマーケット)のマヒである。銀行が銀行におカネを貸し出すことができず、銀行間市場が凍結状態に陥ってしまったのである。

その現象が如実に現れたのは欧米のドル資金市場だった。銀行は通常、自らの資金で投資することはない。市場から調達した資金で投資を行っている。問題になった巨額の証券化資産への投資も市場から調達した資金で行ってきた。

ところが、証券化資産が次々に不良化し、処分売りもできない不稼働資産となってしまった。

不稼働資産は利益を生まないが、そのまま保有しているかぎり、投資資金のファイナンスが必要となる。通常、銀行が調達するのは返済まで3カ月間の資金であり、したがって3カ月後には一度、その資金を返済して、再び借り換えるロールオーバーを迫られる。

ところが、証券化資産の暴落によって、銀行同士が相手方の経営内容にしだいに不信を深めるようになった。その結果、日を追うごとにインターバンクマーケットには資金を出す銀行が消えて、資金を調達したい銀行だけが取り残されるようになった。銀行は資金調達できなければ資金繰り破綻するしかない。そこで、オファーレートを切り上げてでも資金を求めるようになる。

欧米のインターバンクマーケットで昨年来、3カ月ごとに金利がハネ上がる現象が見られたのはこのためだ。しかし、最近は3カ月ごとの狂騒ではなくなっている。ほぼ毎日が狂乱状態になっていた。なぜか。答えは簡単である。3カ月間の資金がしだいに調達できず、調達期間が短期化、最終的にはオーバーナイト(翌日には返済する借り入れ)が多くなってしまったからだ。

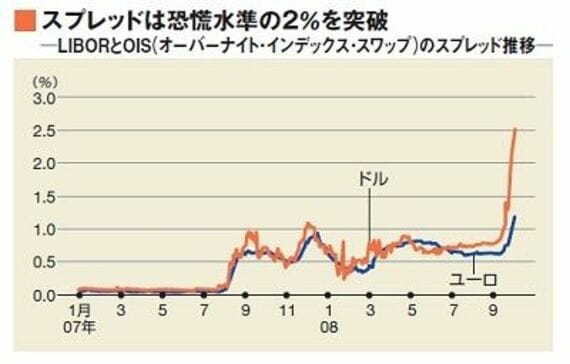

ロンドンのユーロ市場における銀行間取引の基準金利はLIBORと呼ばれている。ドル建てLIBORのレベルは9月に入って、いよいよハネ上がった。それだけ資金調達が困難になったことを意味している。

そのひどさを中央銀行による政策誘導金利の予想値(オーバーナイト・インデックス・スワップレート)とLIBOR・オーバーナイト物レートのスプレッドで見ると、実に2・5%程度にまで拡大した。もちろん、後者の水準がハネ上がって高くなった結果である。

同スプレッドに関しては、2%を超えると、金融恐慌のシグナルを市場が発していると見ることができると言われている。したがって、同スプレッドの現状は世界が金融恐慌に突入してしまったことを示唆していることになる。