2017年は株式市場を含めてどの金融市場でもボラティリティ(変動率)が極端に低下し、その意味では相当に平穏な金融市場であった。そして、ボラティリティ低下にかけたポジションを積み上げてリターンを得る一部の投資家が存在していた。ただ、実際には株式市場などが本来有するリスクを踏まえれば、異常にボラティリティが低下していた。

そして、FRB(米連邦準備制度理事会)を中心に金融緩和が徐々に引き締め方向に動く中では、ボラティリティが抑制され、かつリターンが得られるような平穏な状況は続かない。昨年の異常な状況が崩れ、低ボラティリティが永続するという幻想が崩れたという意味では、「局所的なバブル崩壊」が起きたと言える。仮想通貨市場でのバブル崩壊とほぼ同時に起きているが、これは偶然ではないかもしれない。ただ、それが局所的なバブル崩壊である限り、金融システムに波及することはないだろう。

債券市場にあったバブルの雰囲気が崩れた

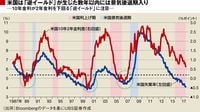

もうひとつ、株式市場の下落を引き起こした要因として、米欧の長期金利上昇が挙げられる。年初までは米国の債券市場では、長期債への需要の強さなどから長期金利の安定が続くという思惑が一部で広がっていた。

筆者は、株式市場よりも債券市場においてバブルの雰囲気を感じていた。というのも、減税政策により経済成長率が高まり、インフレ率が上向きに転じつつある中で、長期金利が上がらないというシナリオには無理があったからだ。

債券市場の一部では、米長期金利が2%台前半に低下するという見方すらあった。だが、10年国債利回りの2.8%前後への上昇は、FRBによる金融政策や成長・インフレ動向を踏まえれば、相応に説明できる水準とみている。

長期金利の上昇の背景には、米経済の成長率とインフレ率の高まりがあり、それは企業業績のさらなる改善を意味する。金利上昇は、株式市場にとってネガティブな要因だけではない。もちろん、金利上昇が行き過ぎれば、将来の経済減速を招きかねない。その意味で今回の株価急落がジェローム・パウエル新FRB議長就任のタイミングと重なったことは偶然ではないのかもしれない。

無料会員登録はこちら

ログインはこちら