1月に米国のダウ平均株価が過去最高値(2万6616ドル)をつけたのも束の間、2月に入って急落、8日までに10%以上の急落となった。5、8日は、ダウ平均株価の下げ幅が1000ドルを超え、特に5日には「2008年のリーマンショック以来」あるいは「史上最大の下げ」とメディアで報じられた。

リーマンショック時と、現在の状況はかなり異なる

下げ幅の大きさを比較することに意味はないが、S&P500指数の1日の下落率を比較すると、5日は4%を超えた。これは2016年半ばのBrexit(英国のEU離脱決定)後の3.6%、2015年夏場の人民元切下げ時の3.2%を上回る下落率で、同様の急落は欧州債務危機・米国債格下げに揺れた2011年夏以来、ほぼ6年ぶりである。ただ、2010~2011年は、こうした1日の急落は、ときどきみられていた。

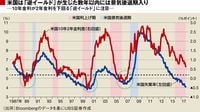

リーマンショックは多くの方の記憶に強烈に残っているため、その連想もあってか「株式バブルの崩壊」が始まったとの見方も一部で聞かれる。ただ、2008年は、すでに歴史的な不動産ブームを経て米欧の住宅価格が下落に転じ、FRBの利上げを受けて景気循環もピークに達していた。そうした中で大手金融機関の資本毀損への疑念が高まったことで金融市場から流動性が失われ、広範囲にリスク資産が大暴落するに至った。

これらの点について、筆者は当時の状況と現在はかなり異なるとみている。まず、景気後退を招くほど米国の金利水準は引き上げられていない。またトランプ政権の減税による景気押し上げが年内にも顕在化するとみられ、米国経済が景気後退に至る可能性は低いとみている。2000年代の住宅バブルがもたらしたのと同様の信用創造の拡大が起きているようにも思われない。

すでに一部のメディアでも報じられているが、今回の米国株の急落は、ボラティリティ安定にベットしたポジションが極端に積み上がり、その巻き戻しと株安が連動したことが招いたとみられる。それに、テクニカル判断によるプログラムトレードが株価下落を大きくしたのだろう。そうであれば、ファンダメンタルズによって判断できる投資家にとっては、久しぶりに訪れた投資機会と言える。

無料会員登録はこちら

ログインはこちら