2018年に投資家が注視すべき2つのチャート 米国利上げの影響と中国の経常収支がカギだ

2018年が幕を開けた。ここでは、2018年に投資家が市場の大きな変化に備えて注目しておきたいポイントを示したい。

2017年の市場を振り返ると、グローバル株式は年初来20%超の上昇とコモデティや債券を大きくアウトパフォームした年であった。2017年の世界景気・企業業績拡大を支えた主な要因は、中国経済と原油価格の回復である。

中国経済は2017年は実質GDP(国内総生産)成長率が6.8%と政府目標(6.5%前後)を大きく上回る水準で推移した。世界の輸出数量はリーマンショック以降、前年比で2%程度の拡大にとどまっていたのが2017年は同5%程度まで加速していたが、加速のうち約4割程度は中国経済に起因すると分析している。中国向け半導体や省力化機械の輸出では、日本の製造業も大きな恩恵を受けていた。

また、原油価格は2016年初めの1バレル当たり20ドル台から、50~60ドル程度まで回復する中、米国ではシェールガスなどのエネルギー関連投資が活発となった。米国の設備投資はエネルギー投資により1.4%ポイント押し上げられており、鉱工業生産指数の改善の92%はエネルギー関連によるものであった。

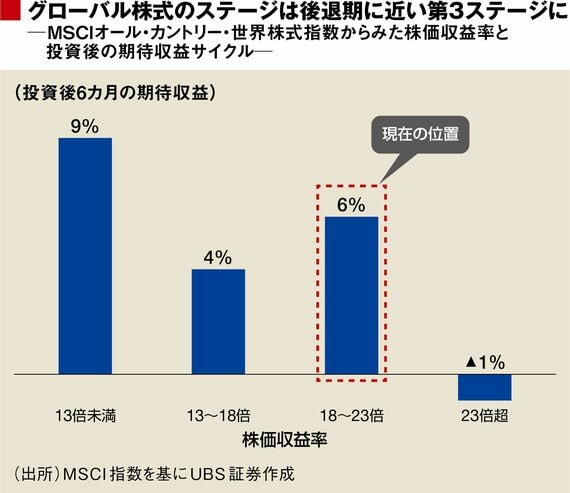

株価収益率はサイクル的に終わりに近づいている

良好な経済環境下、株式市場は現在どういう位置にいるのであろうか。

グローバル株式の株価収益率は18~19倍程度まで高まっており、UBSでは4つの段階に分けた株式サイクル上で見るとすでに後退期に近い第3ステージにあるとみている。このステージはまだ株式投資による期待収益はプラスが続くことが見込まれるが、さらなるバリュエーションの上昇は徐々に下落リスクを高める。

したがって、同ステージに滞在し続けるためには、企業収益の見通しが株価のカギを握る。足元、企業購買担当者景況感指数(PMI)からみた企業センチメントは多くの国で中立である50を大きく超えており、2018年の世界経済、企業業績はまだ拡大が続く可能性が高い。米国経済では2017年の成長を支えたエネルギー関連の投資から、サービス業への新しいテクノロジー投入などの投資が出てくるだろう。トランプ政権での税制改正の恩恵も加わり、設備投資の拡大が米国経済・企業収益を支えていくとみる。

無料会員登録はこちら

ログインはこちら