金融緩和への傾斜を生んだインフレ消滅

では、なぜ従来の経済理論が機能しないのか? それは、世界経済の構造が、従来の理論が想定していたものから変化したからである。

構造変化の第一は、新興国の工業化である。中国をはじめとする新興工業国が、低賃金労働力を使って安価な工業製品の大量生産を行えるようになった。教育娯楽用耐久財の価格が1年間で1割も下落するような現象が起こるのは、このためだ。金融政策がこうした事態に無力であるのは明白だ。

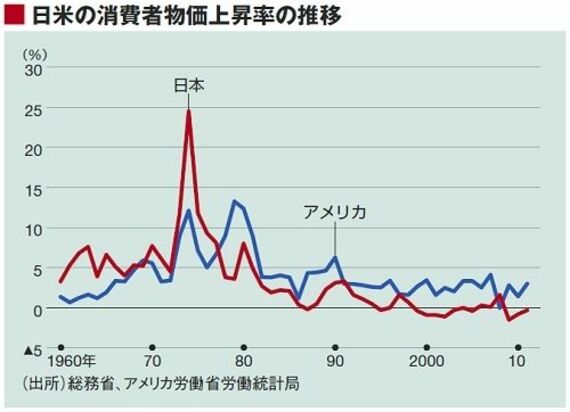

これが実際のデータにどのように表れているかを見ると、図のとおりである。日本では、石油ショック前には、年率5%程度の消費者物価上昇が普通であった。石油ショックがあった70年代前半には上昇率が高まったが、80年代の初めから傾向的な低下が始まり、87年にはマイナスの伸び率を記録した。98年以降で年間上昇率が1%を超えたのは08年のみだが、これは原油価格が高騰した結果だ。

アメリカの消費者物価上昇率は、石油ショック前には日本より低かったが、90年代以降は、年率2~3%である。日本よりは高いものの、長期的に見ればインフレのない時代になったと言える。状況は、他の先進国でもほぼ同じだ。80年代以降、低い物価上昇率が、世界の先進国で共通の構造になったように見える(なお、後で述べるように、先進国の慢性的な高失業率も、新興国工業化の結果である)。

この状況は、「グレートモデレーション」(超安定化)と呼ばれた。そして、「インフレなしの成長が可能になる」という期待を生んだ。これによって、金融緩和を継続することへの危機感が失われ、先進各国の金融政策が緩和へのバイアスを強めたのである。

確かに、金融緩和をしても、財やサービスのインフレが引き起こされることはなくなった。しかし、資産価格のバブルは起こりやすくなった。つまり、先進国においては、フローのインフレは消滅したが、それに代わってストックのインフレが起きやすくなったのだ。

80年代には、もう一つの大きな変化が起きた。それは、国際間の資本移動が自由化され、巨額の資金が簡単に国境を越えられるようになったことだ。このため、一国の金融緩和の影響は、国内にとどまらず、全世界的な影響をもつことになった。したがって、一国に生じたバブルが世界的に伝染するようになったのである。

これまでのようなフロー中心の視点ではなく、ストックに注目して世界経済の動きを見ていく必要がある。この連載を通して、従来の経済理論では理解できなくなった世界経済の変動を解き明かしていきたい。

記事は週刊東洋経済執筆時の情報に基づいており、現在では異なる場合があります。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら