2011~12年のグローバル・マクロ経済シナリオは「弱含みの回復」で変わらず《ムーディーズの業界分析》

2011~12年の予想:中心シナリオは依然、「弱含みの回復」

ムーディーズは、マクロ経済と金融に関する中心シナリオとして、以下のシナリオを維持する。すなわち、先進国の景気は弱含みの回復を示すが、レバレッジの解消への取り組みが進み、政策の優先事項が財政再建にシフトする中で、金融市場のセンチメントが政策の失敗(実際の失敗および認識上の失敗)に過敏になりすぎるという逆風に引き続き直面する、というシナリオである。対照的に、新興市場国では、堅調な経済成長が継続すると予想している。

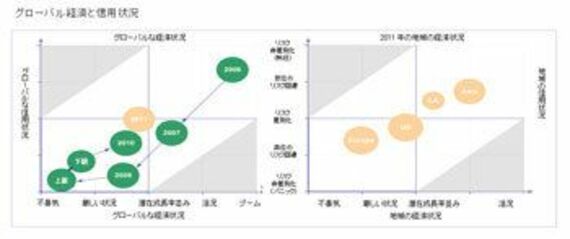

先進国では、高失業率、家計・銀行・政府のバランスシートの修復の必要性、一部諸国の不動産市場の低迷、財政再建を促す市場圧力などの問題を抱えるため、経済成長は抑制されるだろう。地域によって回復ペースが異なる状況が続き、主要新興市場国が経済成長を牽引するだろう。一部の新興市場国は力強い成長を維持するとみられるが、成長ペースは若干減速し、潜在成長率に近づいていくとみられる。下図は、11年のリスクバランスの変化と、地域によりどの程度異なるかを示したものである。

先進国と新興市場国間の金融環境の分断はさらに進む、とムーディーズは予想している。先進国では、デフレリスクとインフレリスクは相互に排他的ではなく、連続したリスクであるとの見方を維持する。新興市場国では、インフレがより大きなリスクとして浮上してきた。

また、大半の国で金融環境は緩和すると予想されるが、市場の不確実性がかなり残るユーロ圏では、厳しい状況が続くだろう。過去1年にわたり、いくつかのポジティブな展開が見られた。全般的に、資産価格と銀行の規制自己資本比率が改善、評価損と貸倒引当金がグローバルに減少し、社債市場は底堅く推移した。事業会社の社債発行額は、09年の過去最高水準には及ばなかったが、ユーロ圏を中心に長期平均を上回った。

しかし、金融セクターに対する信認は完全には回復していない。株式市場はここ数カ月、高い変動性を見せている。銀行は資金調達コストの上昇などの圧力にさらされているが、それに対する政府の対策に大きな進展が見られず、銀行は今後2年間で多額の借り換えの必要性に直面する。新銀行規制の要件が銀行のバランスシートに与える影響、ひいては貸し出しや経済成長に与える影響も、不透明である。