東証が「低PBR対策を要請」その背景にある事情 長年の問題だが、23年に急に議論が盛り上がる

「市場区分の見直しに関するフォローアップ会議」のメンバーであるアストナリング・アドバイザー合同会社の三瓶裕喜代表(元フィデリティ投信のヘッド・オブ・エンゲージメント)は、2023年5月18日のみずほ証券の講演で次のように述べましたので、これが東証の要請の背景にあると考えられます。

東証の要請の背景にあること

・2022年7月に開催された東証の「市場区分の見直しに関するフォローアップ会議」で、新市場区分・改革への期待外れ、TOPIX改革の必要性、根本的問題(PBR1倍割れ企業の多さ)、経過措置終了時期の早期決定などが議論された。

・日本企業の経営者は、①資本コストはCAPM(Capital Asset Pricing Model、資産のリスクと期待リターンの関係式を表す均衡モデル)を知っていればわかっていると思っている、②PBRはROEで決まると思っているなど、金融リテラシーが低い。

・日本市場は海外市場に比べて、成長が期待される企業が少ない一方、株主還元が重視される企業や事業撤退・資産売却などの構造改革が求められる企業の割合が多い。

・既存のビジネスモデルを見直しイノベーションに挑む力が、日本企業は劣っている。

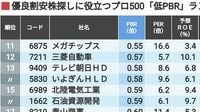

・PBRとROEの関係は、①PBR=ROE÷益回り(株価が示唆する株主資本コスト)、②PBR=ROE×PERの関係の2つある。ROEが株主資本コストを下回る状況では、①の評価と解散価値(PBR1倍)のあいだで評価される。ROEが株主資本コストを超えるにつれて、成長に回す投資資金が潤沢になる。成長余地がある場合には成長率を押し上げることが期待され、②PER評価に視点が移る。

・PBR1倍割れの理由としては、①ROEが株主資本コストを下回っている、②利益のボラティリティが高い、③成長を期待しにくい、④株主資本毀損リスクが高いなどが挙げられる。

・日本企業の課題としては、資本コスト割れの直視、価格決定力、事業撤退・資産売却、ビジネスモデルの見直し、保有現預金の適正水準・保有理由見直し、ROIC下方圧力の吸収余地確保、パートナーシップにおける自社貢献の可視化・価値化、ビジネスモデル・イノベーションによる事業創造、内輪の論理を客観視できる体制づくりが挙げられる。これら9つの課題は、東証が2023年3月に発表した「資本コストや株価を意識した経営の実現に向けた対応について(案)」に反映されている。

・東証の施策は、自社株買いや増配のみの対応や一過性の対応を期待するものではなく、継続して資本コストを上回る資本収益性を達成し、持続的な成長を果たすための抜本的な取り組みを期待するものだ。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら