東証が「低PBR対策を要請」その背景にある事情 長年の問題だが、23年に急に議論が盛り上がる

そもそも東証は2023年3月末に発表した「資本コストや株価を意識した経営の実現に向けた対応について」で、現状分析に用いる指標の例として、

1. 資本コスト……WACC(加重平均資本コスト=借入にかかるコストと株式調達にかかるコストを資本構成で加重平均したもの)、株主資本コスト

2. 資本収益性……ROIC(投下資本利益率)、ROE(自己資本利益率)

3. 市場評価……株価・時価総額、PBR、PER(株価収益率)

を挙げて、「どの指標を用いるかについて一律の定めはありませんが、投資家ニーズ等を踏まえ、ご検討ください」と述べました。東証は、どの指標にフォーカスするかは企業の自主性に任せると言ったのに、PBRだけがマスコミで強調されたことに違和感を覚えたようです。

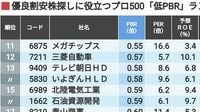

ただ、そうはいってもPBR1倍以下(低PBR)というのは投資家の直感に訴えるわかりやすい指標ですから、本記事でも東証の要請への対応策を「低PBR対策」という言い方で総称していきます。

2023年に入って急に議論が盛り上がった

東証におけるPBR1倍割れは長期間にわたって続いている問題ですが、2023年に入って急に議論が盛り上がりました。

東証のPBR1倍割れ企業に対する新しい施策は、2022年7月に設立された東証の「市場区分の見直しに関するフォローアップ会議」で継続的に議論されて出されたものです。

フォローアップ会議には9名のメンバーがいますが、2022年7月の初回会合で、マネックスグループの松本大会長は「日本の上場企業の平均PBRが低い理由は、株主の権利を守っていないからだ。株主が会社を買収して精算できれば、労働債権等を控除しても、PBR0.8倍程度では精算できると思われ、裁定が効き、PBR0.5倍以下で放置されるとは思えない。公開市場の設計には、株主の視点をもっと多く採り入れるべきだ」との意見書を提出しました。

一方、企業に一律にPBR1倍を求めることについて、「PBRはマクロ経済情勢や株式市場動向に左右され、業種による特性もあるため、企業が自ら決めることができるROE目標にとどめるべき」との反論も出ました。

無料会員登録はこちら

ログインはこちら