アメリカの「FOMC経済見通し」の"読み解き方" インフレ率予想で将来的な金利変動を予測

前回は、回答者19名の全員が「高まっている」(Higher)と答えています(右数字が人数)。実線部分が今回の回答ですが、回答者の総数18名(注:前回から理事が辞任して回答者1人減)のうち、17名が「高まっている」と答え、1名が「概ね同じ」(Broadly similar)と答えています。

点線で示された2022年12月時点の予測(December projections)に比べると、全員が「高まっている」と答えたのではなく、1名だけは「概ね同じ」と答えて、その他全員が「高まっている」と答えています。

したがって、全体として12月時点よりは弱まっているものの、PCE、コアPCEのどちらで見ても不確実性(uncertainty)は高く、インフレリスクは上振れ(Weighted to upside)と見ていることがわかります。

これは前ページ図の説明で述べたように、過去の経緯から想定される「予測の中央値から上方に参加者の思惑が厚くなっている」ことと一致します。

FFレートはコアPCEインフレ率と関連付けて見る

FOMC参加者が持っているPCEインフレ率の予測バイアスがわかったら、政策金利の予測も、こうしたバイアスを加味して見ます。

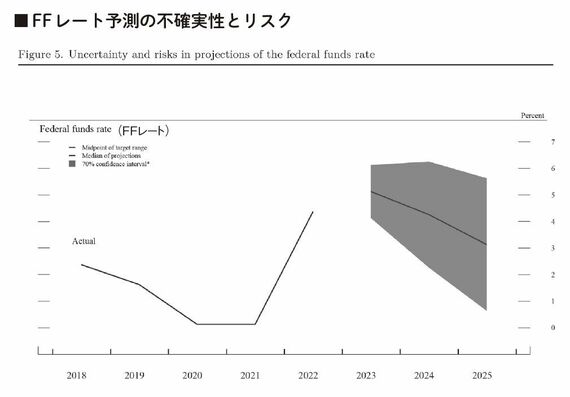

政策金利であるFFレートの予測も、PCEインフレ率と同様にSEPに示されています。

PCEインフレ率で見た図と同様に、予測の中央値と「予測結果がこの範囲内に入る可能性が70%である」として示される、70%信頼区間が示されています。

ただし、FFレートの場合はPCEインフレ率と異なり、“Actual"と書かれている過去の実績を見る必要はありません。今後の予測に影響しないからです。

むしろ過去の数値を確認するのであれば、SEPに記載されている「変数」である、「実質GDP成長率」、「失業率」、「コアPCEインフレ率」に焦点を当てるべきです。

この中で、最も影響が端的に表れるのが「コアPCEインフレ率」です。FFレートの予測の中央値は、先に見た「コアPCEインフレ率」の予測の中央値に関連付けて見るべきです。

なぜなら、すでに述べたように、「物価の安定」と「雇用の最大化」という「デュアル・マンデートを達成するために必要な金融政策」を前提にPCEインフレ率の予測が作成されており、「デュアル・マンデートを達成するために必要な金融政策」が予測されたFFレートとなっているはずだからです。

無料会員登録はこちら

ログインはこちら