為替市場の観点からは当然、政策金利の軌道、特に年内利下げの有無が注目される。

この点、声明文における政策金利のガイダンスは「利上げの継続が適切(ongoing increases in the target range will be appropriate)」との表現から「幾分かの利上げが恐らく必要となる(some additional policy firming may be appropriate)」へと修正されており、必要とされる利上げの度合いが小さくなっている状況がうかがえる。

筆者は元々「利上げ停止は早ければ3月。遅くとも5月」を前提としていたが、おおむねそのような政策運営に着地しそうである。

市場の早期利下げ織り込みを一蹴

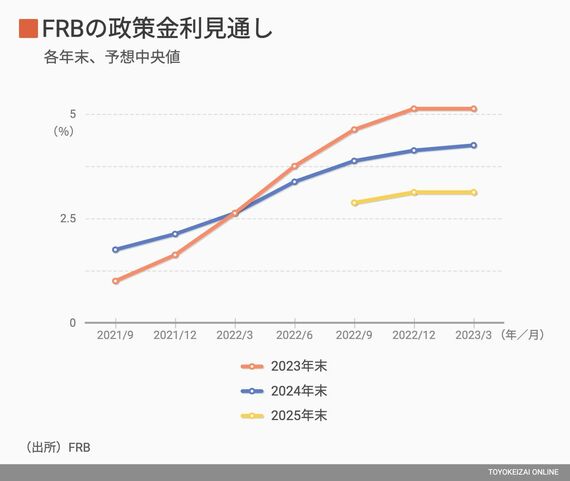

今回改訂されたメンバーの政策金利見通し(ドットチャート)もこうした声明文と整合的であり、2023年末のFF金利(予想中央値)は5.125%と、あと0.25%の利上げ1回分が示唆されている。

しかし、利上げ停止から年内利下げまで想定するのは性急すぎるように思える。年内の利下げ転換は、引き続きリスクシナリオの範疇というのが筆者の基本認識だ。

すでにFF金利先物市場では年後半の利下げ開始が織り込まれているが、パウエル議長は「そうした(年内利下げ)予測はFOMC内では共有されていない」と強調する。

「市場が早期利下げを期待する一方、FOMCがこれを一蹴する」という構図は2022年から続いている光景だが、やはりコアPCEデフレーターが通年で3%を超えると予測される以上、年内利下げをメインシナリオに据えて資産価格の予想を行うのは危うい。

5月に5.25%まで引き上げられた後、やってくるのは「利下げ」ではなく「様子見」であり、このFRBの姿勢を受けて金融市場は安定を取り戻すと予想したい。ボラティリティが低下する中、政策金利差は大きな状態が続くとすれば、為替市場では円を調達通貨とするキャリー取引が流行りやすくなるのではないか。

無料会員登録はこちら

ログインはこちら