岸田政権の骨太方針に「アベノミクス復活」の奇怪 国民にとって怖い「円安リスク」の対策はなし

今度は日銀が欧米以上に強烈な量的金融緩和政策でやり返し、日本が相対的に金融緩和的な位置を獲得したため、円安が進んだ。同時に輸出関連銘柄を中心に株価も急騰し、アベノミクスは国民や経済界から大歓迎された。

ただし、アベノミクスは金融政策によって円安、株高という一時的な時間稼ぎを実現できるが、日本の経済停滞脱却という本質的な問題については、人口減少などの要因が複雑なことから簡単ではないことが当初から指摘されていた。

そのため、財政赤字や公的債務残高(対GDP<国内総生産>比)の改善は大きく期待できず、むしろ、超低金利の円からアメリカドルなど海外通貨へ資本逃避が起きるのではないかというリスクを内在していた。

大きな構造変化はなかなか起きなかった

それこそが、現在起きているような「急速な円安」や「止まらない円安」を意味するのだが、幸いなことに2010年代の米欧経済は「日本化」が指摘されるほど、低成長・低インフレが定着していた。

そのため、彼の地での金融政策正常化の動きは非常にスローであり、日本と米欧の金融緩和の相対関係はさほど変化せず、円安リスクを封印したまま、アベノミクスを維持することができた。コロナ禍が直撃したときも、世界全体で一律に金融緩和が強化されたため、この構造に変化はなかった。

「世界全体が金融大緩和」という状態が、グローバル金融・経済下においてアベノミクスが安定的に機能する、ある種の前提条件だ。それが2021年以降の米欧のインフレとウクライナ危機、アメリカの急激な金融引き締めで崩れた。

FRBは5月に22年ぶりとなる0.5%の上げ幅の利上げを断行。6月、7月も0.5%ずつの大幅利上げを行う見通しだ。5月のアメリカ消費者物価指数(CPI)が前年同月比8.6%増と市場想定を上回り、40年ぶりの高い伸びとなる中、金融市場では0.75%の利上げの可能性すら取り沙汰されている。

アメリカより実体経済が弱い欧州でも、ECB(欧州中央銀行)が7月から利上げを開始する方針を示した。

結果、年初に1.7%台だったアメリカの長期金利(10年物)は足元で3.1%を突破している。同様にマイナス0.1%だったドイツの長期金利すら1.5%程度まで上昇している。

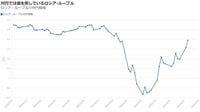

一方で日本の長期金利は依然として日銀が0.25%程度を上限に抑え込んでいる。6月に入ってドル円相場は再び急速な円安が進み、6月13日には1ドル135円台前半と20年4カ月ぶりに135円台をつけた。

無料会員登録はこちら

ログインはこちら