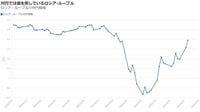

約20年ぶりの円安相場が継続中だ。その背景としては日米金融政策格差というオーソドックスな論点に加えて、「円の需給環境」が重要である。

需給環境と一口に言ってもその意味するところは幅広い。象徴的には、①資源高を主因とする貿易赤字拡大であり、②日本企業による対外直接投資の増大も円売り圧力をそうとうに強めている。

①は毎月経常的に発生する円売り切り、外貨買い切りのアウトライト(単独取引)であるのに対し、②は企業買収時にまとまったボリュームで発生する円の売り切りである。過去10年間では後者の勢いが強まった結果、今や日本の対外純資産残高の半分が直接投資になっている。かつて、多かったのは証券投資だった。

証券投資であればリスク回避ムードが強まった際には手元に資金を回収するため、保有している海外の有価証券を売って円を買い戻す(≒外貨売り・円買いを行う)動きが起きる。

しかし、直接投資として買収した海外の会社を機動的に売却する動きは想像しがたい。「リスクオフの円買い」の迫力が薄れたのは貿易黒字が消滅したこともあるが、中長期的には対外直接投資の増大も大きく寄与していると考えられる。なお、①や②の動きは基礎収支(経常収支+直接投資)の流出として総括されるものでもある。

無料会員登録はこちら

ログインはこちら