岸田首相は5月5日にロンドンのシティで行った講演で、資産倍増プランとインバウンド政策を打ち出した。そのうち、資産倍増プランは2つの点で危うさを孕んでいる。

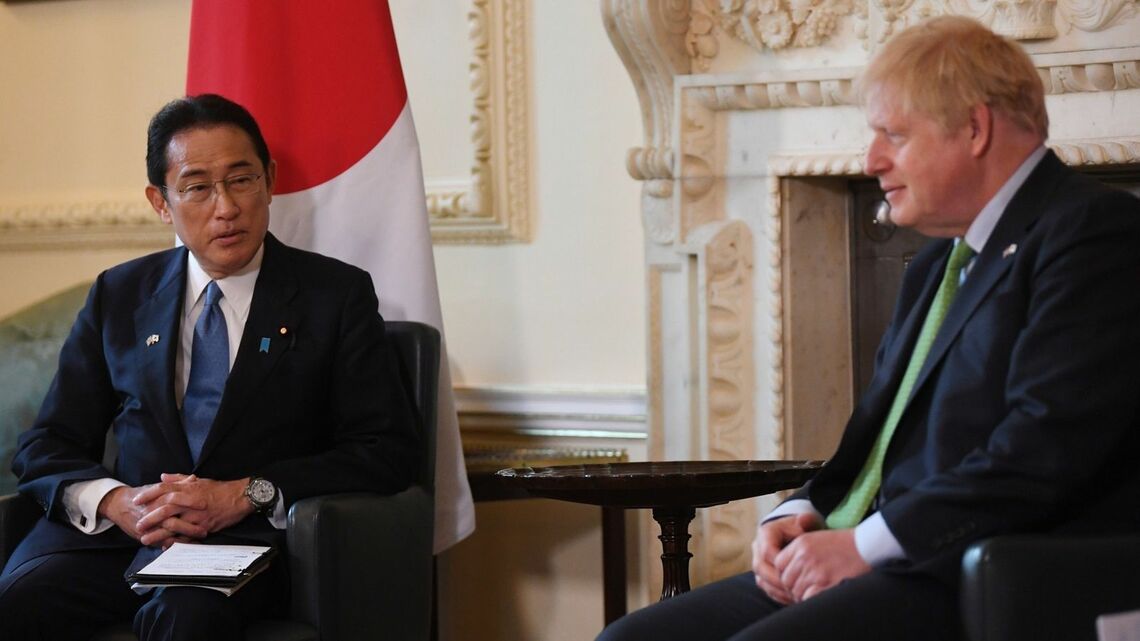

5月5日、訪英した岸田首相はロンドンの金融街(シティ)で講演し、自身が掲げる経済政策「新しい資本主義」の具体策として、日本の個人金融資産約2000兆円について、貯蓄から投資への動きを促す「資産所得倍増プラン」に着手すると表明した。

首相は、日本の個人金融資産の半分以上が現預金で保有されていることに言及して、この状況を「日本の大きなポテンシャル(潜在能力)」と表現した。日本の抱える投資余力の大きさをアピールしたわけである。

”Invest in Kishida”と主張したこの講演は、就任早々、金融所得課税の導入を打ち上げ株式市場から嫌気された経緯を思い返せば意外であった。金融資産課税に限らず、岸田政権は自己株買いの制限、四半期開示の廃止、株主還元よりも賃上げを要請するなど、株式市場の期待に反する姿勢をとり続けてきた印象が強い。株式市場から嫌気された従前の主張は今後、修正もしくは取り下げられていくのだろうか。

「貯蓄から投資」の掛け声が孕む危うさ

現状ではそれ以上の具体的な情報がないため「資産所得倍増プラン」の真意がどこにあるのかはよくわからない。しかし、そもそも「運用されていない現預金」を投資原資と見なして「ポテンシャル」と表現することは、今の日本にとって危ういことに留意したい。

見るべき論点は2つ。1つが為替(円相場)への影響、もう1つが国債(円金利)への影響である。

無料会員登録はこちら

ログインはこちら