ご本人が長生きするほど、また早く取り組むほど、その効果は大きくなります。短期的にはそれほど大きな差を感じなくても、10年、20年といった長いスパンで見れば、その差は大きく広がるでしょう。

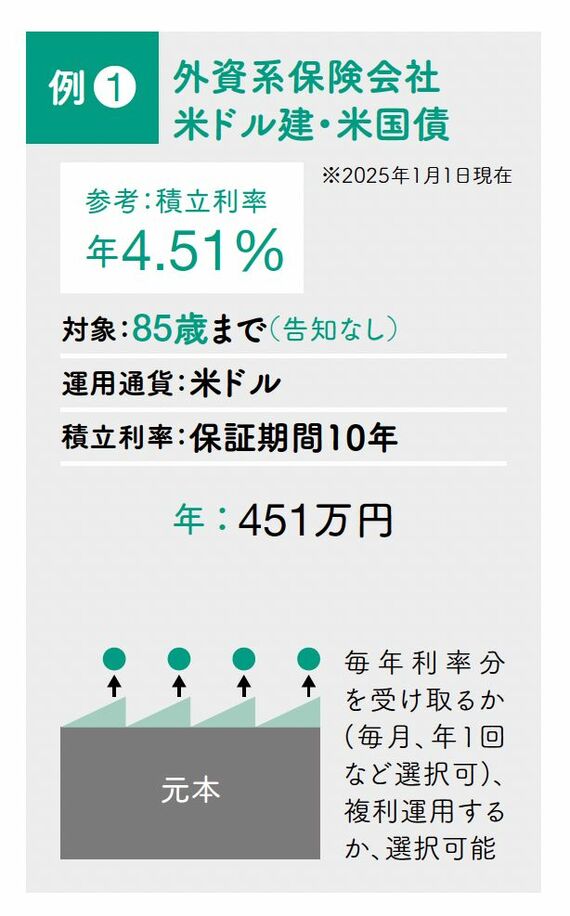

資産の組み換えの一例

不動産を売却し、米ドル建・米国債運用型の保険に切り替えるという選択肢があります。このような商品を活用することで、不動産に代わる資産をより安全に、かつ効率的に運用することが可能になります。

たとえば、所有する不動産が次のような条件に該当する場合には、資産の組み換えを検討する価値があります。

・固定資産税を払ったら利回りが1〜2%前後の駐車場

・築年数が古く、維持費がかさむ上に収益が減っている建物

・収益を生まない農地や雑木林

これらを売却し、別の不動産を取得するのも1つの方法ですが、全体の資産バランスを考えて、米ドル建・米国債運用型の保険に組み換えることも有力な選択肢です。

たとえば、例1の商品は、年利4・51%(2025年1月1日現在)で毎年払い出しを受けることができます(毎月の払い出しを選択することも可能です)。

仮に本人が売却代金の中から1億円分加入したなら、年4 5 1万円(月37・5万円)の収入を得ることができ、年金以外の安定した収入源となります。この利率は10年間保証され、11年目に見直しが行われます。

米国債運用型の保険には、次のような利点もあります。

・地震や洪水などの災害リスクを受けない

・急な修繕費が発生しない(不動産は修繕費などの急な出費が多い)

・認知症対策にもなる(保険の場合、名義変更や契約者代理請求人制度を活用することで、本人以外の方が資金を引き出すことが可能)

これらの取り組みは、資産を単に「残す」だけでなく、収益を生む仕組みを構築することにもつながります。

結果として、家族全体の経済的安定を図りながら、次世代に豊かな未来を提供することができます。時間を味方につけ、計画的に行動することが、資産を最大限に活用するためのカギとなります。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら