新NISAとiDeCo、どう違う?どう使い分ける? 同じ非課税でもこれだけ異なる両者の仕組み

何よりiDeCoには、税制で3つのメリットが用意されている。①掛け金の全額所得控除(=所得税・住民税の負担減)、②運用益が非課税、③60歳以降の受給時に控除適用、の3点だ。こうした税制優遇によって、通常よりも有利に老後資金を準備できる。

例えば、50歳夫(会社員)、45歳妻(専業主婦)、子ども1人の世帯で、夫の年収が500万円のケースを見よう。

①掛け金の全額所得控除

iDeCoで毎月2万3000円を15年間積み立てたとすると、掛け金の所得控除で、年間で4万1600円の税負担が減る。給与が変わらなければ、15年間で約62万円の節税につながる計算だ。

②運用益が非課税

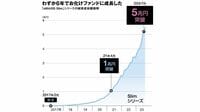

積み立てた資金を年率4%で運用できたとすると、15年後には、積立金414万円+運用益約149万円=約563万円のまとまった資金となる(複利計算)。iDeCoでなければ、運用益に対し20.315%が課税されるため、約30万円の税金を支払うことになるが、運用益は非課税なのでそのまま手元に入る。

③受給時に控除適用

①と②で約92万円の税軽減だが、iDeCoではこれに加え、受給時も退職所得控除や公的年金等控除の対象となる。退職金を受け取る時期など考慮し、退職所得控除内で受け取れば、税や社会保険料の負担が上がることもない。

一方の新NISAでは、非課税のメリットが及ぶのは運用益のみである。

iDeCoは年金なので60歳まで引き出せない

iDeCoにはデメリットも2つある。1点目は年金なので積み立てたお金が60歳まで引き出せないこと。2点目は各種の手数料がかかることだ。

加入時や運用期間中、受給時には手数料がかかってくる(後述)。もし定期預金など運用益の少ない商品で運用すると、手数料のほうが高くなり、“手数料負け”する可能性もなくはない。できれば投資信託など運用益が期待できる商品で運用したいところである。

また、専業主婦(夫)など、収入がない人の場合、そもそも控除される所得がないため、所得控除のメリットが受けられないことにも留意しておきたい。