コロナ禍のいま、住宅購入の相談が増えています。収入が減ったりリストラの影響で「住宅ローン破綻」の報道が増えているのも“どこ吹く風”で、安定した収入の人にとって、今は住宅購入の好機のようです。

「テレワークでのオンライン会議用の部屋が欲しい」「家族で住まいのことを話す時間が増えた」など理由は人それぞれですが、前向きに住宅購入を検討する人が増えている実感があります。

さて、住宅ローンというと金利の高低に目が行きがちな中、FP相談に見えた方で驚くことが多いのが、返済期間によって生じるローン負担の差です。ちょっとの工夫で数十万~数百万円もの差が付くので、提案されたプランでそのまま契約してしまうのは、本当にもったいない。というわけで、今回は、「返済期間」に焦点を当て、よりお得な住宅ローンとの付き合い方を模索してみましょう。

返済期間は1年刻みで決めていい

家を現金でポンっと買える人はほとんどいません。多くは住宅ローンを組んでの購入となります。そこで住宅ローンの見積もりを依頼すると、まず間違いなく最初に提案されるのは「35年返済」のプランです。

同じ金額を借りても分割回数が多いほど1回あたりの返済額は少なくできるので、最長の35年返済にすれば毎月返済額は最少になります。数千万円もの借り入れも“家賃並み”に見えるお手頃感のあるプランになるので、「35年返済」が多用されているわけですね。

けれども返済期間は、実際のところ、少しでも短く組むのがおすすめです。返済期間をたった1年縮めるだけで数十万円の利息負担を節約できるからです。同じ額を借りるにしても利息負担を節約できれば、それだけ暮らしにゆとりを増やし、将来に持ち越すお金を増やし、最終的に老後資金を蓄えられることになります。

同じ金額を同じ金利で借り入れていながらそれに伴う利息負担を節約するという工夫は、資産運用で老後資金を増やすことと同じ効果がありそうです。

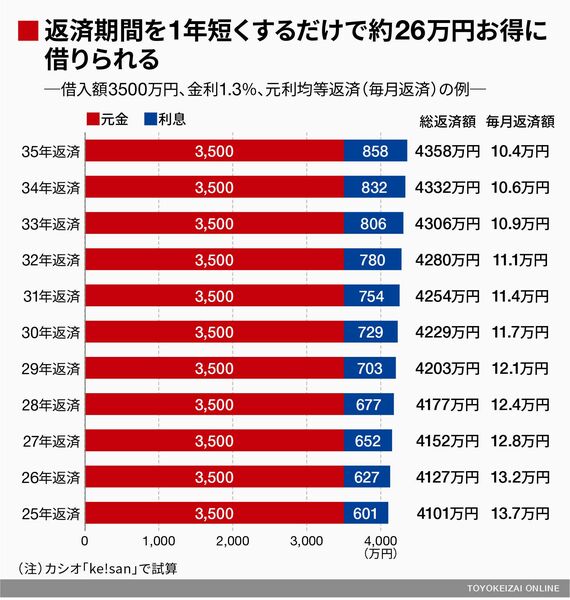

具体的な例で見てみましょう。3500万円を金利1.3%で借りた場合の例は以下の通りです(1.3%は、2020年8月現在における全期間固定型住宅ローン[フラット35]のメガバンク主流の金利)。

(外部配信先ではグラフや図表を全部閲覧できない場合があります。その際は東洋経済オンライン内でお読みください)

35年返済で借りると、元金3500万円に加えて858万円の利息を負担することになり、総返済額は4358万円です。これが、34年返済にすると、利息負担が約26万円減って832万円になり、4332万円の総返済額で済むのです。

無料会員登録はこちら

ログインはこちら