次に「高齢前期」は、退職金などがあって人生で最も大きなお金を持っている場合が多いので、この時期に資産運用で失敗しないことが大事だ。自分で判断ができる能力を持っていることがかえって裏目に出て、金融機関のセールスに引っ掛かって運用を失敗することがある。

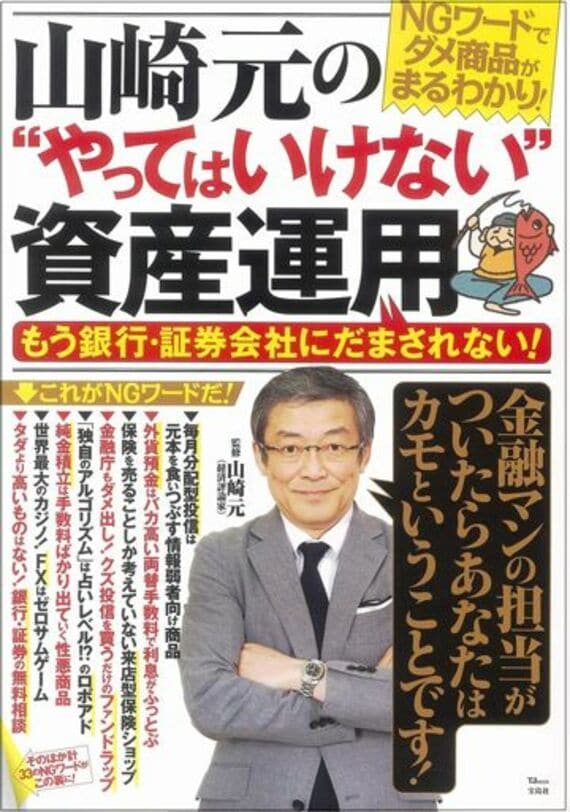

本連載の筆者の前回の原稿で、1年間に掛かる手数料が0.5%以上の運用商品・サービスを避けるという「0.5%ルール」をご紹介したが、このルールを厳守すると毎月分配型(や公的年金が支払われない奇数月に分配するタイプの)ダメな投資信託、ファンドラップ、貯蓄性の生命保険(外貨建てのものが多い)といった決して資金を投じない方がいい運用商品・サービスを避ける事ができるはずだ。

運用の具体的な内容は、リスクを取る運用は内外の株式に投資するインデックス・ファンド(外国株6割、国内株4割をお勧めするが、「世界株式」一本でも大差はない)、リスクを取らない運用は個人向け国債変動金利型10年満期と普通預金でいい。長期金利が2%を超えてくるまでは、おおむねこの運用内容でいいはずだ。

ポートフォリオにまで歳を取らせる必要はない

最後に、認知症などによる判断能力の衰えを意識しなければならない「高齢後期」では、自分の子ども、配偶者など「自分が信頼できる誰か」を確保して、将来の財産管理を手伝ってもらえるようにすることが課題になる。

意思表示がはっきりできるうちに、信頼できる誰かと財産管理等委任契約とともに将来認知症と診断された場合にこの誰かを「任意後見人」とする内容で、公証役場に行って契約書を作っておくといい。

こうした契約がないまま本人が認知症になると、家庭裁判所が弁護士・司法書士などの法定後見人を付けるケースがあり、そうなると、本人の財産を家族が使うことが不自由になったり、後見人に対して小さくない報酬支払いが本人の死亡まで続いたりする不都合がある。本人の意思であらかじめ任意後見人を選んでおくと、法定後見に対する予防措置となる。

多くの場合、財産管理の委任を受けた状態で代理人が金融資産の管理をする形を継続させる状態が、最も自由度が高い。本人と代理人の両方が運用方法について適切に理解し、効率的な運用を継続しながら、必要な生活費等を計画的に取り崩すことが望ましい。

投資信託の分配金など、いわゆるインカムゲインにこだわると、筋の悪い金融商品(高齢者向けに設計された運用商品はほとんどすべてがダメな商品だ)に引っ掛かりやすくなる。

資産を部分的に取り崩すことに対して抵抗感を覚える人が少なくないが、「資産を自分で計画的に取り崩すのが一番安心かつ安価な方法だ」と理解して、お金を合理的に扱ってほしい。ただし、相続予定者が複数いる場合は、財産の管理方法や支出の内容についてあらかじめ合意を形成しておくことが大切だ。認知症になった場合のことを考えたり、死後の財産相続について話したりするのは、本人にとって楽しくないことかもしれないが、本人の判断力がしっかりしていて意思表示ができる間に手を打っておくことが大切だ。

最後に一言。「自分が歳を取っても、ポートフォリオにまで歳を取らせる必要はない」(本編はここで終了です。次ページは競馬好きの筆者が、週末の人気レースを予想するコーナーです。あらかじめご了承ください)。

無料会員登録はこちら

ログインはこちら