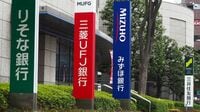

MUFGが役員21人処分、「法令順守」置き去りのツケ 収益強化の一方で、現場ではコンプラ軽視が横行

その一例が「収益ダブルカウント」の問題だ。MUFGには、銀行が証券会社に顧客情報を融通し、証券側で成約に至った場合、銀行側の収益としても評価する制度がある。「銀行員が銀行の商品に、証券の営業員が証券の商品にだけ固執するのではなく、顧客に最適なソリューションを提供する」(亀澤社長)ことが狙いだ。

だが、一部の社員が成績稼ぎのため、本来は銀行を経由する必要がないにもかかわらず、形式的に銀行から証券へと顧客の同意なしに情報を横流しして収益を落とす事例が、複数件見つかった。

リスク管理部門によるモニタリングも不十分だった。これまでは成約案件を中心にモニタリングを行っていたため、成約しなかった案件には監視の目が届きづらかった。実際、今回の行政処分には、法令違反を犯した揚げ句に引き受け業務を受託できなかった案件が含まれている。

より重い処分となった三毛兼承会長

法令違反に役員が関与していたことも衝撃を与えた。顧客の同意なしに銀証間で情報を共有していた事例では、当時の三菱UFJ銀行の専務や代表取締役、三菱UFJモルガン・スタンレー証券の代表取締役が関与していた。

今回の処分では、現役の社長・会長に加え、法令違反に関与した役員OBも報酬の一部を返上する。中でも目を引くのがMUFGの三毛兼承会長の処分内容だ。

ほかの役員の報酬返上期間が2~3カ月なのに対し、三毛会長は5カ月と1人だけ長い。前述の三菱UFJ銀行の代表取締役は三毛氏(当時は頭取)とされており、直接の関与者としてより重い処分となった。

無料会員登録はこちら

ログインはこちら