例えば、メガバンクで最も予想配当利回りが高い、みずほフィナンシャルグループ。9月下旬の予想配当利回りは約3.5%だが、計算しやすく4%としたい。年95円の配当金が変わらなければ、3年間保有すると12%、5年間保有すれば20%の配当収益を得られる。株価が下落しなければ、投資元本を下回ることはない。

仮に配当収益を超える値下がりとなったとしても、配当金を受け取りながら株価の回復を待っていればいいだけ。かなり長期になるが、25年間保有すれば配当収益は100%となり、投資元本そのものを回収できる。元本割れを嫌気し投資に踏み出せない人が多いが、雌鶏投資であれば、長い時間をかけることでかなりの確率で元本割れリスクを回避できるのだ。

加えて雌鶏投資は長期投資に新NISAとも相性がいい。投資対象は株や投信、ETF(上場投信)、REIT(上場不動産投信)であるため、選ぶのには事欠かない。このうち、分配金の管理や今後の長期金利の上昇を考えると、候補は個別株かETFが残る。

個別株に関しては、日本経済新聞社が6月30日から算出している「日経連続増配株指数」「日経累進高配当株指数」の対象銘柄を候補にしてはいかがか。

まず日経連続増配株指数は、10年以上連続して増配した上場銘柄のうち、連続増配年数が多い順に70銘柄を選んだ指数だ。ただし現状では必ずしも高配当株とはいえない銘柄もある。

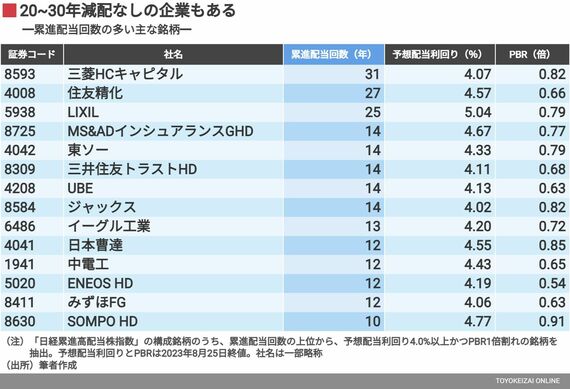

また毎年安定した配当金を受け取るという観点に立てば、日経累進高配当株指数のほうがいいだろう。同指数は、10年以上減配していない(増配か配当維持をしている)企業から、予想配当利回りが高い30銘柄を選んだ指数だ。そこから予想利回りを4.0%以上に絞り、かつPBR(株価純資産倍率)が1倍を割っている銘柄を選んだのが次の表である。

20年以上減配なしは住友精化、LIXIL

表では31年連続で減配がない(=累進配当回数が多い)三菱HCキャピタル、27年連続の住友精化、25年連続のLIXILなどが並んでいる。現状、東京証券取引所がPBR1倍割れの企業に是正策を求めていることを考えれば、今後も株主還元の拡充や成長戦略の策定が期待できるからだ。

なお雌鶏投資においては、1円でも安く雌鶏(銘柄)を仕込むことが高収益のカギになるのは、言うまでもないこと。市場全体が調整局面のときに仕込むことを勧める。

無料会員登録はこちら

ログインはこちら