9月21日夜、アメリカのFRB(連邦準備制度理事会)は0.75%ポイントの利上げを決定。今後の利上げの見通しも上方修正した。一方、22日の日本銀行の金融政策決定会合では現状維持。財務省は24年ぶりのドル売り・円買い介入に踏み切った。

9月21日、注目されたアメリカのFOMC(連邦公開市場委員会)は政策金利であるFF(フェデラルファンド)レートの誘導目標を0.75%ポイント引き上げ、3.00~3.25%とすることを決定した。FF金利の3%超えは2008年1月以来、約14年半ぶりである。

一部で予想されていた1%ポイントまではいかなかったものの、メンバーによる政策金利見通し(中央値、ドットチャート)は、2022年が4.4%、2023年が4.6%、2024年が3.9%でそれぞれ、6月時点よりも1%ポイント、0.8%ポイント、0.5%ポイント引き上げられている。利上げの最高到達点が変わったことに関しては、「1回の利上げ幅が拡大した」または「利上げ期間が長期化した」、もしくはその両方と読むことができるため、この点だけ見ればタカ派的である。

一方、経済に関するFRB(連邦準備制度理事会)スタッフ見通し(SEP)に目をやれば2022年から2024年の個人消費支出(PCE)デフレーターは5.4%、2.8%、2.3%と予測されている。6月見通しからの上昇方向への修正幅は0.1~0.2%ポイントであり、ドットチャートの引き上げと比較すれば穏当である。

またドットチャートどおりの政策運営ならば、来年の利上げは0.25%ポイントや0.5%ポイントで収まる可能性がある。利上げが基本的に年前半の話だとすれば、年後半は現状維持で様子見のうえ、2024年以降は利下げのタイミングを模索する局面に入っていくという予想である。

利上げの終点が見えたとまでは言えないが、PCEデフレーターの見通しが穏当な修正になっており、パウエルFRB議長も会見において将来的には引き締め効果を勘案しつつ利上げペースが減速することを口にしている。当たり前のことを認めたにすぎないが、従前のテンションであれば市場を油断させるようなことは一切口にしなかったと思われることから、若干、インフレ警戒度合いは落ち着いてきているのかもしれない。

24年ぶりの円買い・ドル売り介入に踏み切ったが

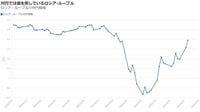

一方、FOMC直後9月22日の日本銀行金融政策決定会合では市場予想どおり、緩和路線の維持が決定され、ドル円相場は節目と見られた1ドル=145円をあっさり突破した。

既報のとおり、政府・日銀はこの動きを受けて1998年6月以来、約24年ぶりとなる円買い・ドル売りの為替介入に踏み切り、140円まで押し戻した。本稿執筆時点の23日では142円台である。

無料会員登録はこちら

ログインはこちら