追加金融緩和サプライズで「出口なき日銀」 デフレ脱却で投じた策は強烈な副作用を伴う

副作用はほかにもある。

追加緩和発表直後の31日夕。日銀幹部が中心となり、民間エコノミストら約40人に対して、説明会が開かれた。そこで怒りをあらわにしていたのが、債券市場関係者だ。「今以上に債券市場への負荷をかけるのか」と。

余資運用の大黒柱だった国債投資の機会を日銀が市場から奪ってしまうからだ。「昨年4月の異次元緩和導入後、月に10兆円強発行される利付国債のうち、3分の2に当たる6兆~7兆円程度を日銀が買い入れてきた。さらに今回の追加緩和で、日銀は月に10兆円程度買うと決めた。つまり発行額の丸のみだ」(三菱UFJモルガン・スタンレー証券の石井純・チーフ債券ストラテジスト)。

金利は追加緩和後、一段と低下。10年物国債の金利は、緩和前の0.470%を挟む水準から、0.440%を挟む水準まで落ちた。日銀が購入を増やすとした超長期国債はより深刻で、11月4日の債券市場では、30年物国債の金利が1.390%まで下がったのである。銀行や生命保険会社は、追加緩和で一層運用難となる。

やっていることは財政ファイナンス

そして最大の副作用は、日銀の金融政策に対し、現在の異常時から平時に戻す、“出口”が見えないことである。黒田総裁は出口戦略について、「考えている」と言ったきりで、いっさい語らない。

財務省出身の黒田総裁は、追加緩和によって、安倍首相の消費税再増税への決断を後押ししたつもりだろう。ただし、財政健全化に向かう保証はない。

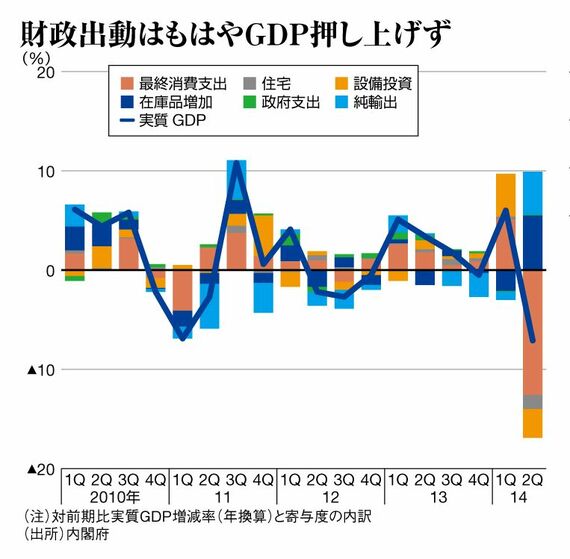

国債の新規発行額相当分を丸のみし、金利を低く抑えつけることは、もはや金融緩和策でなく、財政ファイナンス(政府赤字の穴埋め)以外の何ものでもない。FRBの場合、バランスシートの規模がGDPの26%に達したところで、出口に向かい始めた。対照的に日銀では、今年末にもGDP比60%に達する。

そもそも金融政策や財政政策とは、「時間を買う」だけの政策であるはず。潜在成長率を少しでも上げるための構造改革ができないまま、金融緩和と財政膨張を続ける経済は、バブル頼みである。それでは日本という国家が破綻する道へと向かいかねない。

(撮影:今井康一)

(「週刊東洋経済」2014年11月15日号<11月10日発売>掲載の「核心リポート01」を転載)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら