共働きの「住宅ローン」それでも見落とすリスク 世帯年収800万円の夫婦を例に留意点をみる

「夫婦2人で家を買いたい」という相談を受ける機会が増えました。以前は1人で単独ローンを組むケースが大半でしたが、最近ではむしろ、夫婦で組むほうがスタンダードと言えそうです。

とくに大都市圏では物件価格がジワリ上昇中で、1人の収入では手が届きにくいことが背景にあります。また、奨学金返済その他で貯蓄に回せる額が減り、用意できる頭金が少なく、自然と借入額が多くなることも理由になっているようです。

そこで気になるのが、住宅ローンの組み方です。1人での購入なら「単独ローン」となりますが、夫婦2人となると「ペアローン」「収入合算」「単独ローン」といった借り入れパターンがあり、悩むところです。

リスクに無頓着な人が少なくない

夫婦2人の収入を合わせて住宅ローンを組むメリットは、借り入れ可能額を増やせたり、住宅ローン控除による還付金を増やせたりする点が挙げられます。

その一方で、もしもの場合のリスクも増大することには無頓着な人が少なくありません。例えば、妻の出産後には、収入ダウンや保育園探しが難航して職場への復職時期が遅れたり、産後の肥立ちが悪くて復職できなかったりといった事態を想定した住宅ローンの組み方や対策が重要です。そして、離別・死別の際に抱えるリスクは、「収入合算」「単独ローン」に比べて深刻です。

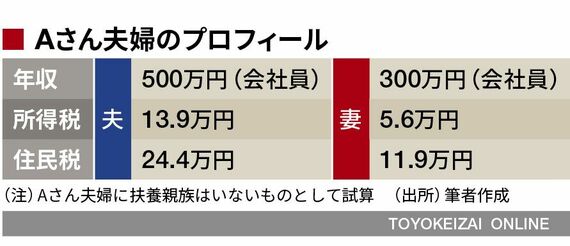

そこで、共働きのAさん夫婦(年収:Aさん500万円、妻300万円)を例に、マネー面のメリットと留意点を数回に分けて整理してみます。今回は「ペアローン」を取り上げます。

ペアローンは、1つの物件に対して夫婦それぞれが住宅ローンを申し込む方法です。互いに相手のローンに対する連帯保証人になる形で、2本のローン契約を結びます。夫が2500万円、妻が1500万円借りて、合計4000万円の住宅ローンを組む例を見てみましょう。

1年目について、住宅ローン残高を夫2445万円、妻1467万円(35年返済、金利1.5%、元利均等、1月返済開始で試算)とすると、住宅ローン控除は、2人分で39万1200円(=24万4500円+14万6700円)も受けられる点は大きな魅力ですね。

住宅ローン控除で受け取れるお金は「年末ローン残高の1%」とだけ理解している人もいますが、実はもう少し複雑です。

b. 1年の最大控除額

c. 所得税+住民税額

の3つの中で最も小さい額が控除対象になる仕組みです。Aさんが表にある設定で住宅ローンを借りる場合は、たまたまaがb、cよりも小さい額になりました。

しかし、例えば夫が3500万円、妻が2000万円といったプランで借りる場合はどうでしょうか。「最大で夫35万円と妻20万円を受け取れるはず!」と思っていると大間違い。実際には、自身が納めた税金以上には還付を受けられないのです。

無料会員登録はこちら

ログインはこちら