リーマンショックの本質とは何だったのか?

本稿が掲載される9月15日(土)は、2008年に起きた当時アメリカ第4位の投資銀行リーマンブラザーズの破綻、いわゆる「リーマンショック」から10年目に当たる。新聞・雑誌などのメディアで、「リーマン危機10年」といったタイトルの当時の回顧や、今後も危機は起こりうるのか、といった趣旨の特集を組んでいるので、意識されている読者も多かろう。

一連の危機は「100年に一度の危機」などと言われたものだが、当時、筆者は「うそつき! 今回のは少々モノが大きいだけで、10年に一度くらい同じような危機を繰り返しているではないか。この種の危機はパターン化されている」と思ったものだ。

さて、リーマンショック、そしてその後「世界金融危機」と言われた現象は、2つの問題に分けて考えるべきだろう。

バブルの崩壊と金融システムの機能不全

1つはバブルの崩壊で、もう1つは金融システムの機能不全だ。バブルとは「長期的には維持できないような資産価格の大規模な上昇」というくらいに考えたらいいが、前年から大きな問題になって、ひいてはリーマンショックにつながった「サブプライム問題」に見られるように、この場合の対象はアメリカの不動産という巨大市場だった点で「大物」であった。

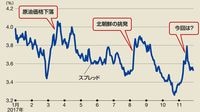

もう1つの金融システムの問題では、バブルの対象に対して供与したローンが不良化することで、金融機関の経営が弱体化して、相互不信に陥って資金の融通ができなくなる「流動性の枯渇」と、悪化したバランスシートによってリスクを取った与信が難しくなることに伴う「信用の縮小」が起こる。前者は急性の症状で、後者はやや慢性の症状だ。

流動性の枯渇に対しては、金融システムを保たせるために、大抵の場合、中央銀行が大規模な資金供給を行うが、それでも大手の金融機関が潰れることはあるし、流動性の不足自体がさらに信用の収縮を加速する。

そして、信用の収縮は、資産価格下落による消費・投資の減退(「逆資産効果」などと呼ばれる)とあいまって、実物経済の不況につながるという仕組みだ。

無料会員登録はこちら

ログインはこちら