リーマン級の金融危機は近づいているのか 金融相場の終焉と、中国に溜まったマグマ

2月に入って米国発で株価が急落し、市場に不安心理が広がった。今年は2008年9月のリーマンショックから10年。過去に大きな金融危機がほぼ10年サイクルで起きていること、FRB(米国連邦準備制度理事会)の金融政策が長い緩和モードから抜け出し、中立、さらには引き締めに向かう転換期に来ていることから、投資家の中には2018年を警戒する心理もあった。

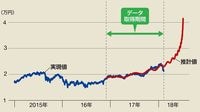

他方で2017年に米国経済はすでに完全雇用とされながら、インフレ率はFRBが重視するコアPCE(個人消費支出)デフレーターで見て1.5%程度となかなか高まらなかったため、市場参加者は利上げが遅れぎみになると見て、FRBの示す利上げ予想が長期金利にはなかなか織り込まれなかった。しかし、2017年には世界の景気が拡大したため、米国の成長率は名目で4.1%に回復し、低すぎる金利が株高につながった。

今回の米国株価の急落は長期金利の上昇がきっかけとされるが、2017年初めにはトランプ政権の景気拡張策に期待して3%の予想が出ていたわけで、2.8%台ではそれほど上昇したとはいえない。

また、悪いインフレではなく景気拡張によるインフレと解釈するなら、企業業績の拡大期待などメリットもあるはずで、株価が大きく下がるのは理屈に合わない。

今回の下げは警告だが、いったん収束

実際のきっかけはリスクパリティ戦略を取る投資家のポジションの巻き戻しだったと指摘されている。リスクパリティ戦略は、ファンドに組み入れる各資産のボラティリティ(価格変動率)のリスク量を等しく保つことにより、異なる資産への分散を図るというもの。いわば資産分散法を進化させたものだが、その前提は各資産の値動きが順相関(似た動きをするもの)ではないということ。これは平常時には機能しそうだが、バブルの形成・崩落時には問題をはらむ。

昨年のバブル相場の下ではすべての資産価格が上昇し、すべての資産でボラティリティが縮小したため、リスクパリティ戦略では投資余力が生まれてより値動きの大きい株や為替などの組み入れ比率を増やした。しかし、ひとたび価格が大きく動いてボラティリティが上がると、これを機械的に売っていくことになる。ルールに基づいて機械的に売り買いするため、一方向に買い上がったり、売り下がったりということになる。実際、2月14日に発表された米国の消費者物価指数上昇率が市場予想を上回ったにもかかわらず株価が上がっており、インフレ期待の高まりやそれによる長期金利の上昇では説明がつかない。

無料会員登録はこちら

ログインはこちら