リーマン級の金融危機は近づいているのか 金融相場の終焉と、中国に溜まったマグマ

IMF(国際通貨基金)の「国際金融安定性報告書」(GFSR)によれば、リスクパリティ戦略を取り比較的高いボラティリティを目標にするファンドは1500億〜1750億ドルある。みずほ証券の大橋英敏チーフクレジットストラテジストは「リスクパリティ戦略が参照するボラティリティ(VIX)指数等は過去1カ月の移動平均などが使われる場合もあるため、ボラティリティが低下しなければ資産売却は3月ごろまで続く可能性がある」と指摘する。VIX指数をめぐっては不正操作疑惑も報じられている。

きっかけは特定の運用戦略であっても、低インフレと低金利に支えられたゴルディロックス(適温)相場は長続きしない、という警戒感が素地にあって市場が動揺したことは間違いない。

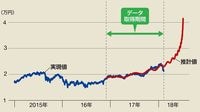

GCIアセット・マネジメントの山内英貴CEOは「2017年後半から今年1月までの世界的な株価の上昇は、バブルの最終局面で生じるメルトアップ(溶け上がりといわれる急上昇)。極度の楽観的な状態が出現し、仮想通貨ブームなどもその事象の1つだった」とし、「歴史的に見て、こうしたメルトアップの後には50%前後の調整があってもおかしくない」と話す。また、「金融市場を襲う波乱は、相場の読み誤りではなくリスク管理の失敗がもたらす。調整が進んでも楽観は禁物で、この下げでも買いを膨らませすぎてはいけない」と警告する。

今年後半は金融相場の終焉が明らかに

適温相場が終焉を迎えつつあるのは確実だ。特に、FRBの政策金利(FFレート)の誘導目標が現在の1.25~1.5%から年内に3回引き上げられれば、2.25%となるが、現在の米国の中立金利(貯蓄と投資をバランスさせる、景気を熱しも冷やしもしない金利)はゼロに近く、ここまでくると実質金利がこれを上回り、景気を悪化させると懸念する投資家もいる。ECB(欧州中央銀行)が9月には量的緩和(資産の買い入れによるマネタリーベースの拡大策)を停止することもあって、市場では金融緩和の終わりが意識されるだろう。ただし、マネタリーベースが減っても、もともと流通する通貨量が増えていたわけではない(増えていればもっとインフレ率は高まっていた)ので、あくまでも金利上昇や期待の変化を通じた影響となる。

指標としてよく注目されるのはイールドカーブ(長短金利差)のフラット化で、2年金利が上昇し10年金利との差が縮まるということは、引き締め効果が出て将来の景気が悪くなるというシグナルになる。10年金利のほうが低い逆イールドになると、程なく景気後退期に入る。

そうした中で資産価格の下落や市場の動揺が起こることは避けられないとしても、問題は、それがリーマンショック級の金融危機につながる可能性があるのかどうかだ。

無料会員登録はこちら

ログインはこちら