リーマン級の金融危機は近づいているのか 金融相場の終焉と、中国に溜まったマグマ

金融危機はクレジットクランチ(信用収縮)を伴ってスパイラル的に状況が悪化し、実体経済に影響が伝播するようなケースをいう。ある資産価格の下落をきっかけに、金融機関がそれによる損失を埋めるためにほかの資産を売却することで、売りが売りを呼び、バランスシートの資産側が大きく毀損して、貸し出しもできなくなる。事業会社は資金不足に陥り債務不履行が多発、個人は担保にしていた住宅を失ってもなお借金が残るといった事態に見舞われ、実体経済も滞る。

日本のバブル崩壊やリーマンショックではまさにこの状態が出現した。こうしたことが起きるには、金融機関が資産価格の下落に耐えられないほどリスクを取っている(信用供与している)ことが前提になる。リーマンショックでは米国でサブプライム(信用力の低い)層にまで貸し付けが膨張し、その証券化商品への投資が世界に広がっていたことが問題となった。

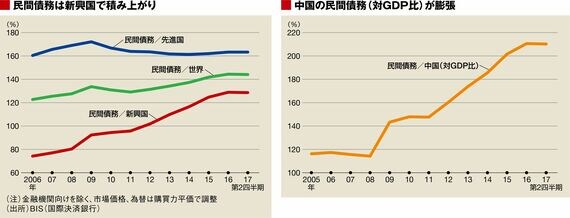

そこまで債務を膨張させているセクターが、現在、借り手側にあるかどうかをチェックする必要がある。BIS(国際決済銀行)によれば、世界の債務は2017年6月末で168兆8780億ドル(44のBIS報告国ベース、すべての部門から金融機関を除く部門向け与信)、約1京8600兆円ある。リーマンショック前の2007年6月末の102兆8080億ドルからすると、実に64%増だ。しかし、世界は成長しているので、対GDP(国内総生産)比で見る必要があり、この間、179.0%から218.5%に39.5%ポイント上昇している。

民間債務は中国が問題、先進国は局所的

この中身を見ると、民間債務の対GDP比は先進国ではリーマンショック直前の水準を下回ったままで、あまり膨らんでいない。リーマンショックの反省から、銀行の別働隊となった関連組織も含めて、レバレッジ(負債)比率の規制が行われた。国際金融規制であるバーゼルⅢや、米国のボルカールール、ドッド-フランク法、EU(欧州連合)の銀行同盟などに教訓は生かされている。自動車ローンや学生ローン、財務制限条項を軽くしたレバレッジド・ローンやハイイールド債などの拡大は指摘されているが、局所的だ。大きく債務を膨張させているのは新興国であり、とりわけ対GDP比で210%に上る中国だ。

無料会員登録はこちら

ログインはこちら