「世界最大債権国」日本、直接投資急拡大の必然 「円」が最強通貨である理由と代償

片や、海外から日本への投資などを示す対外負債残高は同プラス5.2%の683兆9840億円だった。こちらは主に海外投資家による対内証券投資にけん引されたものであり、同プラス16.1%の377兆6870億円と対外負債残高の過半を占めている。

とりわけ債券への投資が膨らんでおり、中長期債を中心として同プラス9.9%の157兆8460億円まで積み上がっている(このほとんどが取引要因であり新規投資がそれだけ増えたものと理解される)。ちなみに直接投資はわずか28兆5550億円であり、残高で見れば証券投資とは比較にならない。海外企業が日系企業に食指を動かすような動きは相変わらず盛り上がっていない。

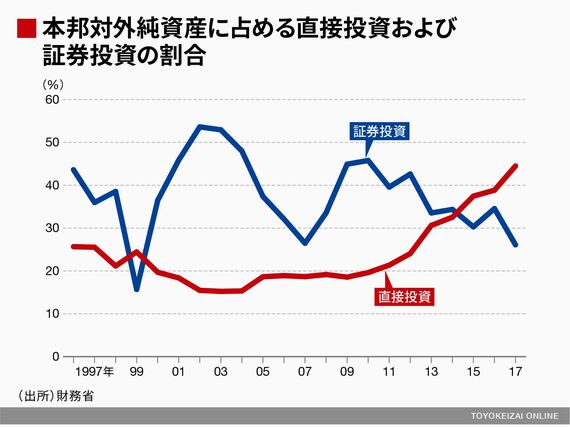

以上を差し引きした結果である対外純資産残高は直接投資が同プラス11.9%増の146兆1440億円、証券投資が同マイナス26.2%増の85.7兆円であり、ネットで見れば直接投資の存在感が際立っている。

純資産残高に占めるシェアで見れば直接投資の44.5%に対して証券投資は26.1%に止まっており、これで3年連続、直接投資が最大の対外純資産項目という構図になる。また、両者の差がここまで拡大したのも初めてであり、「世界最大の対外債権国」というステータスこそ27年間不変だが、その中身は確実に「証券投資から企業買収へ」という構造変化が起きている。

証券投資よりも「儲かる」直接投資

こうした構造変化の背景には世界的な低金利傾向を受けて「証券投資に勤しむよりも事業機会を拡げるべく企業買収に注力した方が高い収益率を実現できる」という事実があるのだろう。

実際にそれを裏づけるデータもある。直接投資の収益率に関しては「直接投資収益(受取)÷対外直接投資残高」で、証券投資の収益率に関しては「証券投資収益(受取)÷対外証券投資残高」で試算したものを過去10年間について平均した場合、証券投資の約プラス4.2%に対し直接投資は約プラス6.7%であった。

先進国の潜在成長率がもはや危機前を回復できないと仮定した場合、これと平仄が合う各国の政策金利も恐らく高まらないことが想定され、必然的に両者の収益率格差も埋まるのが難しいと推測される。なお、直接投資の収益率を国・地域別に見ると、やはり中国やASEAN(東南アジア諸国連合)などアジアを対象とした投資の収益率が欧米のそれを凌駕しており、全体平均も上回っている。

一方、証券投資に関して同様の視点で見ると、むしろアジアよりも欧米を対象とした投資の方が高い収益率を稼いでいることがわかる。

無料会員登録はこちら

ログインはこちら