キリンが南米でハマった、3つの"落とし穴" 減損計上で1949年の上場来初の最終赤字に

買収価格の割高・割安を測る指標であるEV/EBITDA倍率は約16倍。ある外資系証券会社によると、直近15年間にビール業界で行われた買収事例は平均約12倍で、割高感は否めなかった。それでも買収を決断したのは、日本市場が停滞する折、新市場開拓が不可欠だったからだ。

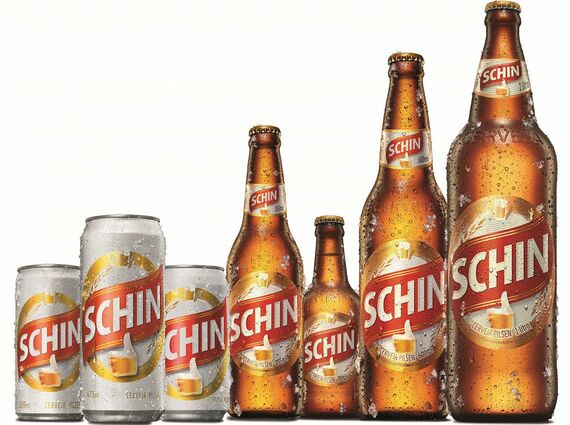

キリンのブラジル子会社の主力商品「スキン」

しかし、その後も、キリンの読み違いは続いた。最大の誤算は下位メーカーにシェアを奪われたことだ。

英調査会社ユーロモニターによると、2011年当時のスキンカリオールのブラジル国内シェアは15%だった。

同6割を超すアンハイザー・ブッシュ・インベブ(ベルギー)との差は歴然だったものの、3位の地元メーカー・ペトロポリスを5ポイントほど上回っていた。だが、同社がスキンカリオールの地盤だったブラジル北東部に進出すると、形勢は一変した。

「2015年に入ってからシェアを逆転された。4位のハイネケン(オランダ)の足音も聞こえてきている」(溝内良輔・常務執行役員)

買収以降、現地通貨レアルの価値が下がり続けたことも、想定外だった。2011年8月時点で1レアル=約50円だったが、足元では30円前後まで下落。麦芽や缶など原料・資材の多くを国外からの輸入に依存しているため、レアル安はコスト増につながり、業績悪化に拍車をかけた。

注目は2月発表の新中期計画

今回の減損の前提は、ブラジル事業が2019年12月期に黒字化することだ。溝内常務は、コスト削減や販売戦略見直しを進めることで、黒字化を1年前倒しで目指すとした。

ただその一方で、ブラジルからの撤退も否定しなかった。

日本市場が縮小の一途をたどり、海外事業の拡大を迫られる中、競合に先んじて海を渡ったキリン。その牽引役が岐路に立たされている。前社長時代の負の遺産にどう向き合うか。今年2月に発表する新中期経営計画での磯崎功典社長の発言が見ものだ。

(「週刊東洋経済」2016年1月9日号<4日発売>「核心リポート04」を転載)

キリンホールディングスの株価・業績 は「四季報オンライン」で

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら