トヨタ自動車は13年3月期も為替リスクが利益を圧迫《ムーディーズの企業分析》

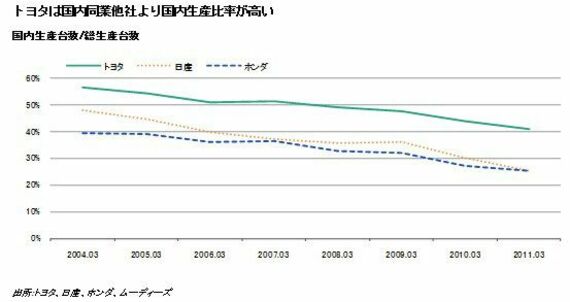

ムーディーズが格付けを付与する日本の自動車メーカーのうち、トヨタは高い国内生産比率の下、米国や欧州市場向けに販売を行っているため、特に円高の影響を受けやすい。過去10年間、国内主要自動車メーカーはいずれも、為替リスク対策として、国内生産比率を引き下げる措置をとってきた。日産はこの点で特に大きな進展を見せている。日産とホンダの総生産台数に占める国内生産の比率はいずれも25%となっている。

トヨタも国内生産比率を04年3月期の57%から11年3月期には41%まで引き下げたが、同業他社に比べれば依然、高い水準にとどまる。この国内生産比率の高さは、トヨタの市場が地理的に分散していることとも一部関連する。トヨタは実質的に工場を建てられないような中近東や小さな海外市場でも、自動車販売を行っているためだ。

また、トヨタは国内同業他社よりも日本からの輸出比率が高い。トヨタの11年3月期総生産台数に占める国内からの輸出比率は23%。一方、日産は16%、ホンダは9%であった。輸出製品のコストは円建てのため、円高が進めば、海外市場ではコスト面で不利となる。トヨタは海外市場での値上げやコスト削減にも取り組んできたが、円高効果を十分に相殺できておらず、収益性への圧力が高まっている。

図表2

[+]画像拡大

下の図表3はトヨタの地域セグメント別営業利益率の推移を表す。06年3月期~08年3月期には、各地域セグメントともトヨタの収益性に貢献していた。連結営業利益率も8.6~9.3%の水準にあった。

しかし、09年3月期以降、日本および欧州地域での収益性は低迷。北米地域での収益性は10年3月期以降回復しているが、これは低金利、低水準の貸し倒れコスト、高水準のリース資産残価の恩恵を受けた金融事業の良好な業績を背景としたものだ。

たとえば、トヨタの北米における金融事業の大半を占めるTMCC(トヨタ・モーター・クレジット・コーポレーション)の税引き前利益は11年3月期が2409億円、10年3月期が1347億円に上るものの、北米地域全体での営業利益は11年3月期が3395億円、10年3月期が855億円だった。金融事業については、営業利益と税引き前利益に大きな差はないものとムーディーズは見ている。また、金融事業からの貢献分を除いても、北米地域での利益は11年3月期には改善している。これは現地生産の増加とコスト削減努力によるが、それでもなお収益性は低い。

欧州地域もコスト削減努力により改善しているが、収支均衡水準の営業利益ゼロ近辺にとどまる。また、日本では営業利益率の低迷は、品質関連コストの増加に加え、円高による輸出関連損失を反映したものといえる。

図表3

[+]画像拡大