「インボイス制度」負担軽減する"5つのポイント" 会計ソフトの見直しの際にどこに気をつける?

(1)課題の共有

自社のシステム変更にあたっては、まずは社内で課題を共有することが大切です。

特にインボイス制度では、会計面だけでなく、営業や販売活動にも影響が及ぶため、部門の垣根を越えた対応が求められます。そのため、社内全体で制度に対する理解を深め、既存システムによる対応が可能かどうか、十分に議論を重ねましょう。

(2)業務フローの点検

インボイス対応に向け、会計ソフトや請求システムなどの導入・見直しを実行する場合には、事前に業務フローの点検が必要です。

社内の業務フローが複雑化することで、AIやITツールでは代替しきれない業務が発生し、システムによる利便性が損なわれる原因になります。あらかじめ、業務フローを整理することで、業務効率化や人為的ミスの削減にもつながりやすくなります。

(3)システムの選定

会計ソフトや請求システムなど、自社に導入するサービスを選定する際には、システム間の連携について必ず確認しましょう。

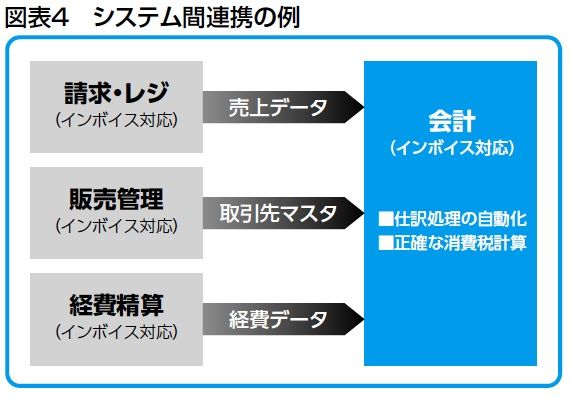

先述のとおり、インボイス制度は会計ソフトだけでなく、請求や販売管理、経費精算、レジシステムなどの対応も必要です。各システムにおいて適切な機能を有することに加え、システムごとに蓄積したデータを会計ソフトへスピーディーに集約できることが重要です(図表4)。

たとえば、請求やレジシステムで生成した売上データや、販売管理システムで作成した取引先マスタを会計ソフトへ反映できれば、売上の発生仕訳の計上や消費税区分の入力を自動化できます。

システム間の連携も十分に考慮を

また、経費精算システムについても、インボイスか否かの照合が完了した経費データを会計ソフトへ連動することで、適切な消費税区分の選択や、仕入税額控除に関する経過措置の適用を受ける場合の帳簿への記載についても自動化できるでしょう。

さまざまなシステムをまとめて提供するクラウド型会計ソフトやERPパッケージであれば、シームレスなシステム間連携が可能な場合も多いですが、システムごとに異なるサービスを導入しているケースでは注意が必要です。

したがって、インボイス対応に向けて社内システムの導入・見直しを行なう場合には、システムごとの機能をチェックするだけでなく、システム間連携を十分に考慮したうえで、最適なサービスを選択しましょう。

無料会員登録はこちら

ログインはこちら