インボイスが経理以外も「ひとごと」ではない理由 対応次第で業務負担・税負担の大きさが変わる

制度開始から間もなく丸4カ月。現場の混乱は今も続いている。

売り手が買い手に対して消費税の正確な適用税率や税額を伝えるのを目的に、2023年10月から始まったインボイス制度。基準期間の課税売上高が1000万円以下の小規模事業者や個人事業主などは消費税の納税義務がないため、こうした免税事業者と取引している企業は従来、仕入れ額に含まれる消費税額を納税額から控除できた。

しかし新たな制度の下で控除の適用を受けるには、①仕入れ先がインボイス(適格請求書)の発行事業者の登録をしていること、②仕入れ先の発行した請求書・領収書などがインボイスの要件を満たしていることが必要となる。

課税事業者のみ登録可能な13桁の登録番号や、適用税率と税率毎に区分した消費税額などが記載された領収書などがインボイスとして認められる。

領収書紛失のダメージは大きい

これらの変更によって、企業の業務負荷は増している状況だ。Sansanが2024年1月に実施した実態調査によると、インボイス制度の対応において33%の企業で課題が発生しており、経理部門の社員は一人当たり月平均で8.5時間、経理以外の部門では同9.0時間、業務負担が増加していた。

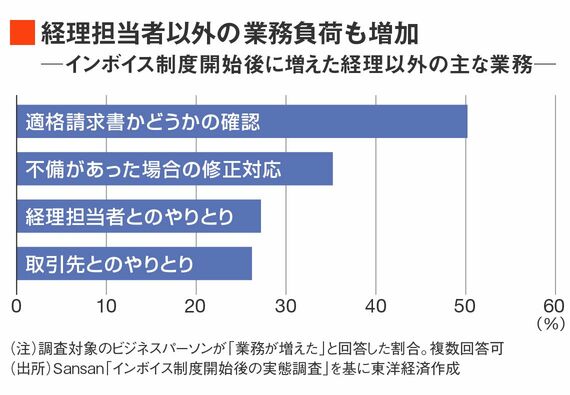

制度導入に伴い、経理担当者だけでなく、一般の従業員が注意しなければならない点も見えてきた。同じくSansanが2023年11月に実施した調査によれば、経理以外の業務では請求書の確認などの負担が増している。

主なポイントは、①領収書に登録番号が記載されているかを確認すること、②領収書を失くさないことだ。とくにこれまでよりも、領収書を失くした場合のダメージは大きい。

マネーフォワード執行役員・経理本部長の松岡俊氏は「例えばクレジットカードをクラウド上のシステムで連携し、各種要件を満たしていれば、これまでは3万円未満の取引なら領収書がなくても必要事項を記載した帳簿があれば消費税控除ができた。そのため『次回以降は気を付けてください』という注意で済んだが、今後は領収書がないと、全額控除ができなくなってしまう」と話す。

無料会員登録はこちら

ログインはこちら