為替ヘッジが首を絞める「大学ファンド」の投資眼 安全運転が裏目?年3000億円資金拠出に暗雲

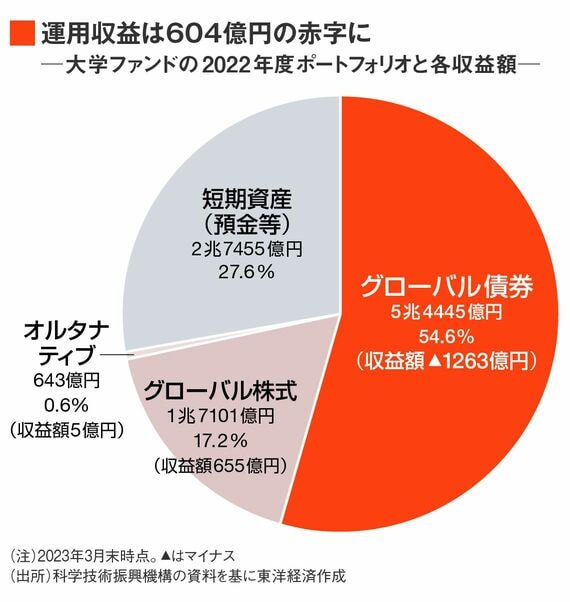

立ち上げて間がないため、基本ポートフォリオの構築は途上にある。2022年度の運用資産額は9兆9644億円で、その構成割合はグローバル債券が54.6%(5兆4445億円)、グローバル株式が17.2%(1兆7101億円)、オルタナティブ(不動産や未公開株など)が 0.6%(643億円)、短期資産(預金等)が27.6%(2兆7455億円)となっている。

JSTで運用業務担当理事を務める喜田昌和氏は、2022年3月の東洋経済のインタビューに対して「まずは、債券などの利息で安定的に運用益を確保していく」と答えていた。

リスクを抑えるべく、2022年度のポートフォリオではグローバル債券の割合を高くしていたが、これがかえって裏目にでた形になっている。

運用実績を見ると、グローバル株式の収益額が655億円、収益率1.7%に対し、グローバル債券は利上げによる債券価格の下落の影響をうけ、1263億円の運用損失、収益率はマイナス3.6%だった。

急速なインフレの進行を背景とする欧米の金融政策の引き締めや、それによる景気減速懸念で、2022年は金融市場にとって波乱の1年だった。

大学ファンドのモデルとなった海外大学の基金も2021年度までは高い収益率を上げてきた。7兆円規模のハーバード大学の基金の収益率は、2020年度に7.3%、2021年度に33.6%だったが、金融市場の低迷で2022年度はマイナス1.8%と大きく落ち込んでいる。

大学ファンドは長期的かつ安定的に運用益を確保することを狙っており、運用初期の損失は想定の範囲内だろう。そのため、2022年度の赤字のみで「大学ファンドは失敗だ」と断じることはできない。

しかし、ニッセイ基礎研究所の井出真吾主席研究員・チーフ株式ストラテジストは、「このままなら年間の運用収益は1000億円程度にとどまる恐れがある」と指摘する。その理由は、大学ファンドの「為替ヘッジ比率」の高さにある。

為替ヘッジはとらずに運用するファンドが大半

海外資産に投資する際は外貨建てで運用を行うため、為替相場の動向次第で、円換算した際の資産価値は変動する。為替ヘッジとは、こうした円安、円高など為替の変動による損失を避けるための仕組み。外貨の先物取引などでマイナス影響を抑える。

例えば、1ドル=100円の時点でアメリカの株式を1万円(100ドル)分購入した場合、株価が変わらないまま、1ドル=90円まで円高が進むと円換算した資産価値は9000円になってしまう。為替ヘッジとして、売却時の為替レートを1ドル=100円と予約する取引(為替予約)を行えば、損失を避けることができる。

無料会員登録はこちら

ログインはこちら