独自試算!駆け込み贈与でできる相続「節税額」 今年に贈与税がかかっても、後の相続税が減る

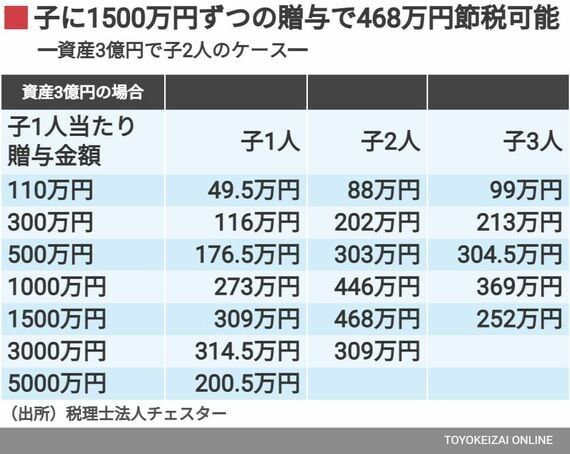

そこで、資産が3億円ある場合、子の数および贈与金額に応じた「駆け込み贈与」による相続税の節税額について、今回まとめてみた。

節税額とは、”贈与しない場合の相続税額”から”贈与した場合の相続税額”を差し引き、その額から、”贈与税額合計”を差し引いた額である。

簡単に言えば、

節税額=相続税減少額-贈与税発生額

となる。

例えば、資産が3億円あり、子が2人いる場合、駆け込み贈与により、子1人当たり1500万円、計3000万円贈与することで、将来の相続税額を468万円も節税できることがわかるだろう。

ちなみに同じ条件で、贈与税がかからないようにと、子1人当たり110万円、計220万円を贈与することによる相続税節税額は88万円だ。このことから、子1人当たり110万円贈与より、同1500万円贈与した場合のほうが、380万円節税効果が高いことを示している。

なお、資産1億円、同2億円、同5億円、同10億円については、『週刊東洋経済』8月13日-20日号の54~55ページに全て掲載されているので、ぜひ参照してほしい。詳細な計算方式なども欄外に載せている。

抜本改正が延びれば、駆け込み活用の期間も延びる

相続税の抜本改正が延びれば、駆け込み贈与を活用できる期間も延びることとなり、それによる相続税の節税効果は高まることとなる。

また、孫などを養子にすることで、子がいる場合は1人、子がいない場合は2人、法定相続人を増やすことが可能。法定相続人を増やすことによって、相続税では、基礎控除額や生命保険の非課税枠を増加させ、相続税の節税対策にもなる。

さらには、養子となった孫に「駆け込み贈与」を行うことで、子の数を1人(2人)増やした軽減額が期待できる。なお、孫を養子にしなくとも、子を飛ばし、孫に直接贈与することで、基礎控除額や生命保険の非課税枠を増加させることはできないものの、自身の相続財産を減少させることができ、かつ、子から孫への相続税負担をなくすことが可能だ。

以上の試算は、現行の相続税および贈与税の制度によるもの。今後予測される改正で、相続税の税率が拡大したり、課税最低限の金額が縮小されたりすれば、これらの節税効果はより大きくなろう。逆に、税率が縮小したり、課税最低限の金額が拡大されたりすれば、節税効果は減少する。

もっとも、安易に財産を子や孫に贈与することで、子や孫の金銭感覚が鈍り、金遣いが荒くなったとの話もよく聞く。また”節税のみ”を主眼として形だけの贈与を行うと、名義預金などの認定リスクもあるため、これらのリスクを十分踏まえたうえで、駆け込み贈与をできる範囲で活用したい。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら