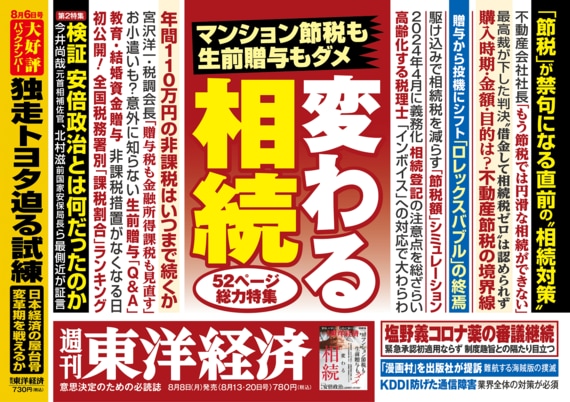

贈与非課税110万円をなくすのは政治的に難しい キーマンの宮沢洋一・税制調査会長が明かす

━━住宅等取得資金や教育資金、結婚・子育て資金の一括贈与に関する非課税措置の特例は今後どうしますか。住宅は2023年12月末、教育と結婚・子育ては2023年3月末で期限が到来します。

住宅資金では非課税限度額について、省エネ住宅は1500万円から1000万円へ、それ以外の住宅は1000万円から500万円へと縮小したが、それでもそこそこ利用されている。ただ、それ以外の教育資金や結婚・子育て資金は効果的に使われているかどうか。利用者数もかなり低調になってきている。(一括贈与を利用しなくても)結婚式代などは、親から「出すよ」と言われて、実際もらっているわけだし。

━━税制改革とは異なりますが、今年4月、注目されたあるマンション節税について、相続人と国税当局が争った最高裁判所の判決で、相続人側が敗れました。ほかにもタワーマンション(タワマン)節税などで相続税を節税した例もあるとみられます。

それは(司法の話であり)税制調査会長が話せる話ではない。マンションなどに投資する人たちがどう考えるかだ。タワマンどころか、商業施設的なものを作ったりなどの例が都内でも散見されるが、お金持ちの人たちはいろいろ考えている。ただ、今回は最高裁が判決を下したのだから、影響がないというわけにはいかないだろう。

金融所得課税の見直しは議論の対象だ

――株式売却益や配当金にかかる金融所得課税(現行税率20.315%)についても問題提起しています。いずれ引き上げる可能性はありますか。

個人の金融所得を増やし、金融資産を持たない人にどう投資してもらうかは、大事な話だ。つみたてNISA(少額投資非課税制度)についても、現在の年間上限40万円をどう増やすかも含め、議論は当然行われるだろう。

しかし、すでに投資で大きく金融所得があり相当多額の金融資産を持つ人が、ごく少数ながらも結果的に負担する税率が低いことは事実。そういう人たちに「少し増やしてください」と、ある程度負担してもらう議論は避けて通れない。

単純に税率を20%から何%に引き上げるだけでなく、今の分離課税と総合課税のあり方を含め、いろいろな方法があると思う。

――2023年10月からはインボイス(適格請求書)制度が始まります。中小事業者には、課税事業者にならないと大手企業との取引が続けられないなど、不安の声も挙がっています。

軽減税率を導入している国でインボイスのない国はない。現行の区分記載請求書と比べて違うのは、発行事業者の登録番号を振ってくださいということと、請求書を保存しておいてくださいということの2つ。とぢらも税務調査が想定される世界では当たり前でそんなに手間ではない。

まだ中身がよくわからない人たちに接触して、「こういうふうにすればいいんです」と伝えていくことがいちばん大事だ。8%の軽減税率を導入した2019年10月にもほとんど混乱はなかった。何らかの問題が起こったときにはもちろん臨機応変に対処していく。

インボイス導入を機に、免税事業者から課税事業者に転換する人も、免税事業者のままの人もいる。導入後6年間は一定割合(80~50%)を控除可能にするなど、激変緩和措置がある中、徐々に落ち着いていくだろう。“益税”がある今までのほうが若干問題だった。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら