年後半のアメリカ景気、インフレ、円安はどうなる みずほ証券・大橋英敏氏に金融市場見通しを聞く

――為替も含めてボラタイルな今の市場における投資家へのアドバイスは?

景気後退に備えてはどこかでヘッジのために金利、債券を買わなきゃいけない。本格的な景気後退となればそこで株を買っておけばよいが、そこまでのプロセスでは金利を買う。アメリカの金利上昇が止まればドル円は上がらなくなり円安が止まる。ドルを保有している人にとっては円に換える機会になるだろう。

――今、米ドル債を買う動きが活発ですね。

機関投資家は株からアメリカの債券にシフトしていると思う。債券は満期になれば、デフォルトしないかぎり、額面で返済される。リスクを取りたくなければ短い年限でよい。今、2年の米国債の金利がいちばん高く、利回りが3%台半ば程度。ドルを持っている投資家は2年債を買って3%台半ばのキャリー(利息)を確保しつつ、景気後退が明確になったら、景気後退を十分に価格に織り込んでいるであろう株を買うというのがよい戦術だろう。

――円からの運用は?

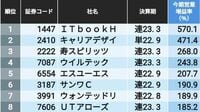

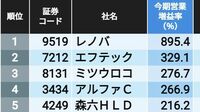

円しか持っていない場合は、今のドル高円安の状況でドルに替えるのは勧められない。円を保有してる人ができることの1つは、円安メリットを受けている日本株、つまり輸出企業で高配当利回りの銘柄で当面をしのぎ、アメリカの金利下落・ドル円相場の下落の頃に日本株から円の債券、特に利回りの取れる社債などにシフトするのがよいかと思う。

株価の下げは覚悟、しかし危機にはならない

――FRBの金融引き締めとなると、バブル崩壊、さらには過去の経験から金融危機を心配する人もいると思います。

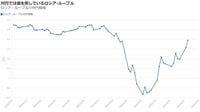

今はアメリカの企業も個人も金融もすべてバランスシートが健全という状態だ。過去10年で一番状態がよい。例えば、アメリカの個人の純資産は膨らんでいる。これはコロナ禍で財政のばらまきをやったというのと、株価が上がったというのがある。企業も経済活動や企業活動が戻ったうえに、コロナ禍で投資を控えていたので、財務はいい状態にある。

もう1つ、面白い変化として指摘しておきたいのは、そうした貯蓄の積み上がりの中で、米欧の金融機関も預金超過になっていることだ。政策金利を上げても預金金利はほとんど上げていないので、政策金利が上がると利ザヤが大きく改善する。

市場金利を見ると、イールドカーブがフラット化(短い期限と長い期限の金利差が小さくなる)しているため、金融機関の利ザヤが悪化するという話をしている人が多い。だが、それはリーマンショック前の、米銀が市場から資金調達をしていたころの話だ。これは構造変化を見ていないのだと思う。

――米銀の調達構造がこの間変わっているわけですね。

だから、今、銀行がインフレに強い業界になっている。預金金利はほぼゼロなので、2%の利上げで劇的に利ザヤが改善する。金利の上昇ですでに過去に投資した債券では評価損を計上しているし、ここから景気後退になれば弱い企業の倒産は増えて不良債権は増えるだろうが、銀行のバランスシート、資本が健全なうえ、利ざやの改善で、おそらく資本不足などが問題になる可能性は低いだろう。

株価はまだコロナ対策のばらまきの前の水準まで戻っていないので、今回の景気後退ではそれなりに下がっていくことは覚悟しないといけない。でも、それが下げの連鎖を呼ぶような金融システム危機になるとは思わない。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら