年後半のアメリカ景気、インフレ、円安はどうなる みずほ証券・大橋英敏氏に金融市場見通しを聞く

インフレは収まらず0.75%利上げが続く

――インフレ退治に出遅れたFRBですが、6月のFOMC(連邦公開市場委員会)で0.75%の利上げを決めました。しかし、政策金利1.5~1.75%はまだ緩和的で、FOMCメンバーによる今後の政策金利見通しも大幅に引き上げられました。

インフレ退治が後手に回ったのは、コロナ禍を意識しすぎたこと、FRBスタッフの経済見通しが甘かった可能性があることに加え、中国の景気悪化を気にしていたこともあると思う。パウエルFRB議長の発言も5月中旬にはハト派的だった。しかし、5月下旬に中国が回復に向かう可能性が高まり、インフレによって景気が悪化する前に引き締めを急ぐという方針に変わったとみている。

7月も0.75%、9月も0.75%引き上げるのではないか。9月には同時にドットチャート(政策金利見通し)をさらに上方修正する可能性もある。11月、12月も利上げを行って、年末には3.5%は超えてくるだろう。(需給ギャップに対する)中立金利というのは曖昧で見極めが難しいので、潜在成長率といったほうがよいと思うが、その水準である2~2.5%を優に上回る。

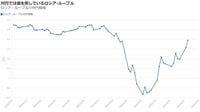

回帰分析するとエネルギー・穀物・金属などの資源価格のバスケットの動きは1~2カ月遅れでCPI(消費者物価指数)に反映される。5月のCPI上昇率が8.6%だったが、ロシア・ウクライナ戦争の影響が続き4~5月も資源価格バスケットは10%前後の伸びなので、6~7月のCPI上昇率も8.6%を上回る可能性が高い。FRBは利上げを緩める理由がない。

無料会員登録はこちら

ログインはこちら