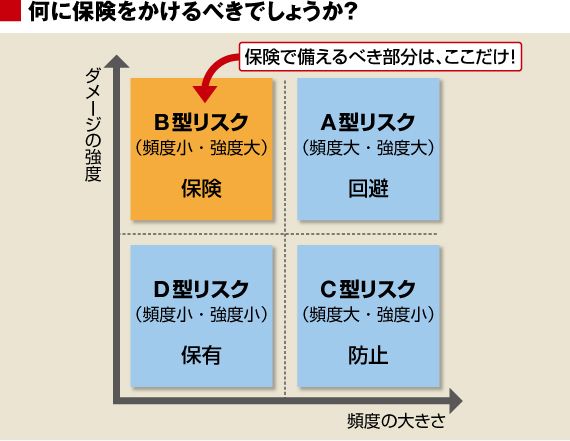

リスク分類には4つの種類がある

いきなりですが、質問です。そもそも保険とは、何のために必要なのでしょうか?

「そんなの、もしものことに備えるために決まっているではないか」

そうですよね。では、備えなくてはいけない「もしものこと」とは、どんなことでしょう? 事故、自然災害、ケガ・病気などなど、いろいろと思いつくと思いますが、実は、これらの「もしものこと」には、保険をかけるべきものと、そうでないものがあるのです。

右の図をご覧ください。これは、リスクマネジメントの教科書にはかならず載っている図で、備えるべき「もしものこと」、すなわちリスクを、起こる頻度とダメージの大きさで分類し、それぞれの対処法を示したものです。

リスクマネジメントの世界では、それぞれのリスクに対して、取るべき対処法を以下のように考えます。

まずは、頻繁に起きるし、起きたときのダメージも大きいA型に対しては、そのリスクを「回避」するのが、正しい対処法だとされています。たとえば、雨が降るたびに裏山が崩れて、その都度、家に大きな損害が生じてしまうような場合(現実にはあまりありえない状況ですが)、安全な場所に引っ越したり、土砂よけの強靭な壁を作って、土砂崩れが起きても家に被害が及ばないようにするなど、リスクそのものから逃れる術を講じるのが正しい対処の方法になります。

次に、頻度は小さいけれど、一度起きてしまうと大きなダメージが生じるB型のリスクの場合ですが、このタイプのリスクに対しては、「保険」をかけておくのが正しい対処法だとされています。たとえば、火事で家が燃えてしまうということは、人生の中でそんなに何度も経験することはありませんが、一度でも起きると数千万円レベルの損失が生じてしまいます。こういったリスクに対しては、保険をかけておき、損害を補償するようにすべきで、多くのご家庭が火災保険に入っているのはそのためです。

次に、頻繁に起きるけれどダメージがさほど大きくないC型のリスクは、「防止」する、すなわち、なるべくそのリスクが起きないようにするのが、リスクマネジメントの王道の考え方です。C型のリスクに対しては、保険は適切な対処法ではありません。

最後に、起きる頻度が小さく、また、起こったところでダメージも小さいD型は、要はたいしたことのないリスクなので、これに関しては何もせずに、リスクはリスクとしてそのまま「保有」するのが正しいとされています。

無料会員登録はこちら

ログインはこちら