また、2018年1月以降、日銀による国債買い入れのオペレーション減額が材料視され、早期金融引き締め開始観測が高まっている。政策委員会ではなくオペレーションを指揮する事務方の意向で金融政策運営が決まるというのは幻想だと筆者は考えている。ただし、この減額は、時期尚早な金融緩和解除を繰り返しては失敗してきた「2012年以前の日銀」が復活しつつある、という疑念を生じさせる1つの要因になっている。

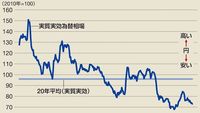

こうした中で、現行の金融政策の枠組みにこだわることで、現在の日銀の金融政策は、外部環境頼みとなってしまっているようにもみえる。その結果、2%のインフレ目標実現に対するコミットメントが揺らいでいる。この日銀の金融政策の信認低下が、2018年初から為替市場で円高ドル安をもたらす一因になっているのではないか。日銀審議委員の中で、筆者と同様の問題意識が高まることになれば、2%インフレ目標のコミットメント強化につながる具体的な政策発動が議論されると筆者は予想する。

新たな執行部で緩和強化に向けた議論も

すでに、2018年内に長期金利の誘導水準を引き上げるという見方が市場の一部で高まっている。こうした見方の背景には、長期金利の誘導水準を引き上げる条件が曖昧であることが一因に挙げられる。2%インフレのオーバーシュートを掲げているのだから、これに強くコミットをするために、たとえば誘導水準引き上げ開始条件と将来のコアCPI(消費者物価指数)上昇率の関係を明示的に示すことで、早期の利上げ期待を沈静化させることができるだろう。

また、利上げを続けているFRB(米連邦準備制度理事会)では、次に金融緩和が必要になったときに備えて、物価水準や名目GDPを新たなターゲットとする政策枠組みを含めて幅広い議論が行われている。一方、日銀では、2%インフレの実現が先送りされ続けている中で、表面上かもしれないが、2016年9月以降は金融緩和強化の必要性についての議論が、事実上タブー視されていたようにみえる。

新たな日銀執行部になることをきっかけに、これまで停滞していた決定会合での議論が再び活性化され、緩和強化に向けて議論の方向性が変わる可能性があると筆者は考えている。筆者が想定していた「サプライズ人事」とはならなかったが、2%インフレの早期実現、そして日本経済正常化の可能性が高まったという意味で、今回の執行部人事は、日本経済の先行きという観点では前向きに評価できると考える。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら