岩城:では次に、マンションを買った場合について、考えてみましょう。

買いたい場所とマンション価格のイメージはあると思うのですが、「いくらのマンションを買いたいか」ではなく、「いくらのマンションなら、無理のない老後が送れるか」ということを考えて、組み立てるのです。

咲子:えっ? そうなんですか?

持ち家は「家賃」と「維持費」の差として現れる

岩城:まずは最低、頭金1000万円を支払うところから考えてみましょう。咲子さんの資産は、退職金見込みで2600万円ですから、頭金を払うと、残りの資産額は1600万円になります。もし、家を購入することなく、老後も家賃を払い続ける場合は、家賃が今のように毎月13万円とすると、年間156万円かかることになりますよね。

一方、家を買ったらどうでしょう。もしローン返済が終わっても、家にかかるおカネは固定資産税や家の修繕費など、依然としてローン以外にあります。しかし、この額を年間50万円と想定しても(この数字については後述します)、ローンが完済されれば、ずっと借り続ける場合の年間156万円よりは、年間106万円「浮く」ことになります。

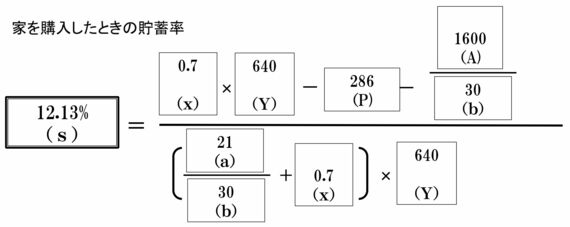

この「106万円」は、借りる場合に比べて、老後の生活費を「助けている」と考えてもよいでしょう。そこで、「人生設計の基本公式」に、「持ち家のメリットを年間106万円」として、もともとの年金額180万円に加え、「年金額」を「106+180=286万円」とします。さて、そうするとどうなるでしょうか。

岩城:計算すると、65歳までに貯めるべき「必要貯蓄率」は手取り年収の「12.13%」に下がります。このように、持ち家があることは、支払い家賃と持ち家の維持費等の差として考えることができて、老後の支出をある程度サポートする効果をもたらすことになります。

ただし、もちろん、これは、現役時代に住宅ローンを返しながら、「必要貯蓄率」を達成していることと、リタイアまでにローンを完済していることが前提です。

無料会員登録はこちら

ログインはこちら