【年末調整が激変】「103万円の壁」は消滅! 配偶者・子の扶養基準が大幅緩和 記入ミスで損しない"要チェックポイント"

アルバイトをしている子どもがいる場合などに使える「扶養控除」の所得要件も、改正されました。

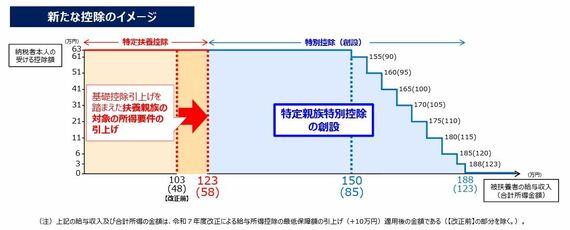

子どもが16歳以上30歳未満(12月31日現在)の場合、昨年まではその年収が103万円以下であれば親(納税する人)の所得税で「扶養控除」(控除額38万円)を受けられましたが、今年は年収123万円以下へ所得要件が引き上げられました。

また、子どもが大学生などで19歳以上23歳未満(同上)なら、「特定扶養控除」として控除額が63万円になりますが、こちらも年収123万円までが対象となりました。納税者の所得から控除できる額には、変更はありません。

昨年:103万円以下

↓

今年:123万円以下

・扶養控除(子どもが16歳以上19歳未満、または23歳以上30歳未満):38万円(変更なし)

・特定扶養控除(子どもが19歳以上23歳未満):63万円(変更なし)

特定親族特別控除が新設された

税制改正では、大学生など(19歳以上23歳未満)の子どもの年収が123万円を超えても控除がすぐになくならないしくみも、新設されました。

「特定親族特別控除」という新しい控除で、アルバイトなどの給与収入が年収123万円を超えても、150万円以下までは親(納税する人)の所得税で63万円の控除を受けられるものです。

また、年収150万円を超えても控除額は段階的に縮小するしくみで、年収188万円までは最低3万円の控除を受けられます。

昨年までは、大学生などの子どもの年収が103万円を超えると「特定扶養控除」(控除額63万円)が全額使えなくなるしくみだったため、親の税負担が大幅に増えてしまうケースもありましたが、これが解消されます。

昨年:制度なし

↓

今年:123万円超~188万円以下

<特定親族特別控除で納税者が適用できる控除額>

子どもの所得により3万円~63万円(新設)

無料会員登録はこちら

ログインはこちら