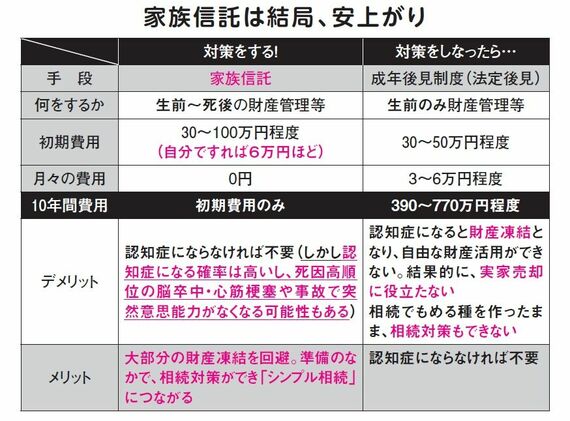

「親が認知症になる前に"円滑相続"」リアルな費用 認知症になってから対策するのといくら違う?

「家族信託」実際にいくらかかる?

実家(不動産)に「家族信託」を設定するときに、登記等の費用がかかります。しかし、家族が受託者になりますから、その後の信託報酬などの費用がかかりません。

厚労省のデータによると、高齢者のみの世帯はこの10年で1.5倍増えました。子どもたちの多くは「忙しい人」で、仕事と家庭で忙殺されています。それは親と同居していても同じです。その分、親への対応が、残念ながら「おろそか」になっています。

「相続」は必ずきます。しかし認知症は必ずではない。それでも、確率は高く、いざそうなってしまうと、先に見てきたように周りは大変です。それは仕事と家庭を直撃します。

それでは、次の「家族信託」の費用をもう少し詳しく見比べてみましょう。

無料会員登録はこちら

ログインはこちら