「年金の確定申告をする人」がやりがちな落とし穴 年金をもらっている親がいる人も要チェック!

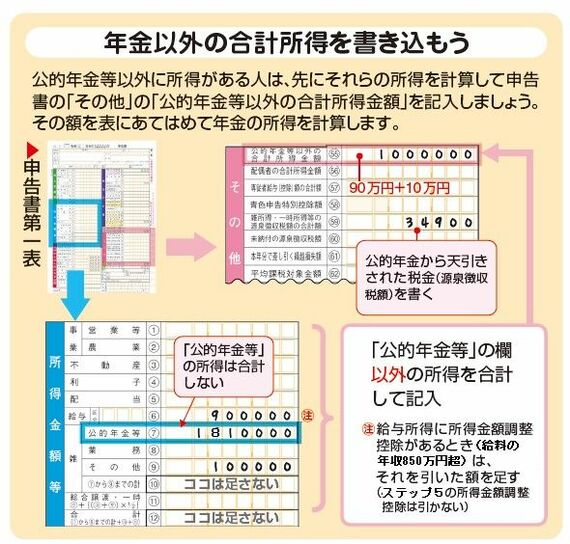

公的年金等以外に収入があるときは、下図のように、公的年金等以外の所得を足して合計所得を計算し、その金額を申告書第一表の「その他」の「公的年金等以外の合計所得金額」に書き込みます。

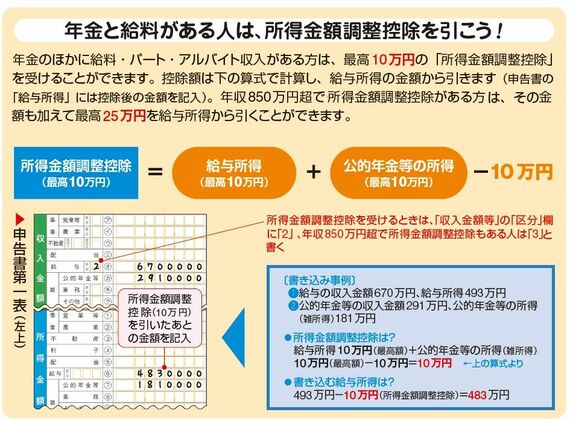

年金のほかに給料がある人は所得金額調整控除に注意

給与・パート・アルバイト収入がある人は、所得金額調整控除に注意しましょう。給与所得から最高10万円(25万円のケースもあり)を引けるというもので、うっかり引き忘れると、不利になってしまいます。控除額の計算方法は、下図のとおりです。

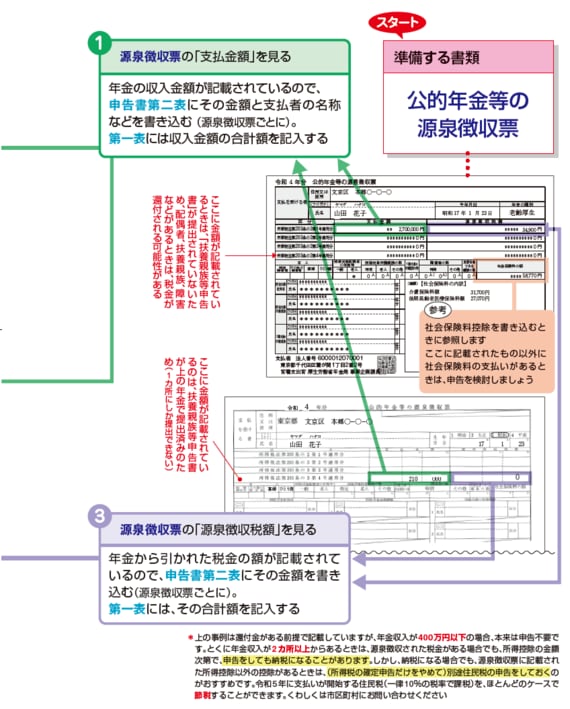

申告の際は、源泉徴収票を見ながら年金の収入金額などを申告書に書きこんでいきます。

下表のように源泉徴収票の「支払金額」欄と「源泉徴収税額」欄を見て、申告書へ書きうつしましょう。

(上表の①と③からのびている緑と紫の罫線は、次のステップ7の申告書へと続きます)

複数の年金をもらっている方は、源泉徴収票を見て、下図のように、申告書第二表の「〇所得の内訳」欄に、それぞれの年金の内容を書き込みます。さらに、「収入金額」を合計して、その金額を、第一表の「収入金額等」に記入しましょう。

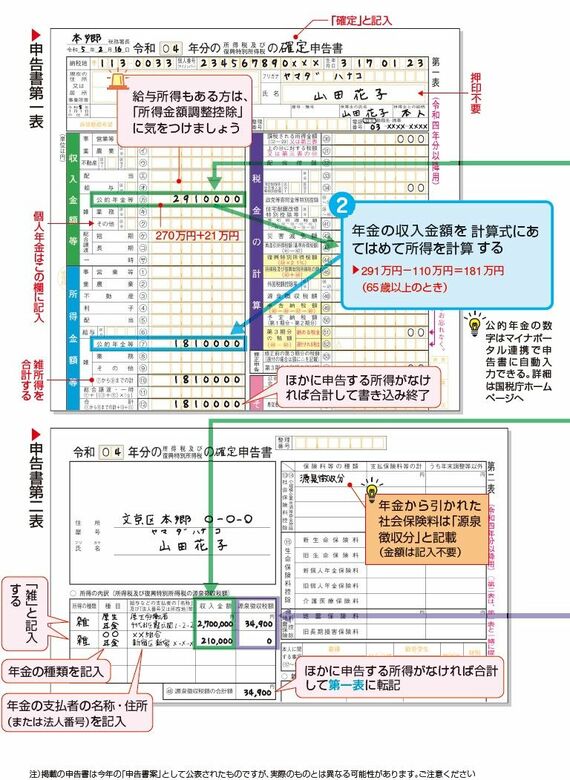

上の例は、支払金額270万円と21万円の2つの年金がありますので(ステップ6の源泉徴収票より)、第一表の「収入金額等」は、291万円(270万円+21万円)となります。

「収入金額等」を書き込んだら、その金額を見て所得を計算しましょう。

上の例は、65歳以上、合計所得が1000万円以下(年金以外に収入がない)ですから、ステップ4で紹介した計算表にあてはめて、所得は181万円(291万円−110万円)と計算できます。

なお、今年の申告から、今まで使われていた申告書Aが廃止され、申告書Bとほぼ同じ様式のものになりました。下図のように、所得の書き込み欄は増えましたが、書き込み方は従来と変わりません。

年金から税金が引かれているときは、申告書第一表の「その他」「雑所得・一時所得等の源泉徴収税額の合計額」欄にも記入が必要です(ステップ4の2つめの図表、申告書の書き込み例を参照)。記入をもらさないように注意しましょう。

社会保険料にも気をつけよう

年金による所得を申告するときの注意点は上記のとおりですが、申告の際によく迷うのが、配偶者の社会保険料の扱いです。

配偶者の社会保険料については、配偶者の年金収入から天引きされている(配偶者の源泉徴収票に記載がある)ときは、自分の社会保険料控除の対象には加えることができません。

無料会員登録はこちら

ログインはこちら