パウエルFRB議長が景気後退容認を示唆する発言 リセッションはインフレ抑制のために必要な代償

パウエル米連邦準備制度理事会(FRB)議長率いる金融当局者は21日、インフレ抑制のために必要な代償として、リセッション(景気後退)も容認する用意があることについて、これまでで最も明確なシグナルを発した。

物価高騰の深刻さに気付くのが遅過ぎたとして批判を浴びた米金融当局は、遅れを取り戻そうと積極的に引き締めを進めている。連邦公開市場委員会(FOMC)は3会合連続の0.75ポイント利上げを決めるとともに、年内に計1.25ポイントの追加利上げ見通しを示した。

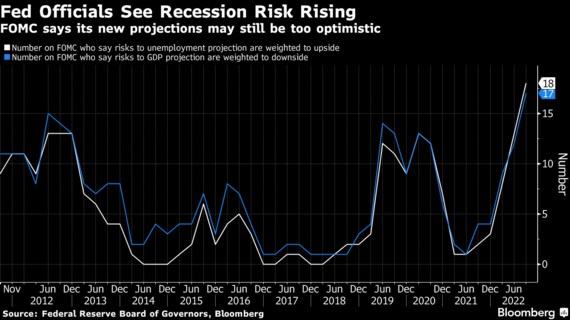

これはエコノミストが予想していたよりもタカ派的なスタンスだ。当局者は最新の四半期経済予測で実質GDP(国内総生産)伸び率見通しを下方修正、失業率予想は上方修正した。パウエル議長は記者会見で、1980年代以来の高水準で推移している物価上昇圧力の抑制に必要とされる痛みを伴う景気減速に重ねて言及した。

プリンシパル・グローバル・インベスターズのチーフストラテジスト、シーマ・シャー氏は「一定期間にわたりトレンドを下回る成長が見込まれるとパウエル議長が認めたのは、金融当局としてリセッションを語っているものと解釈されるだろう」と述べ、「これからもっと困難な局面に入る」との見方を示した。

誤解のないように言えば、米金融当局者はリセッションを明示的に予測しているわけではない。ただ、利上げが労働者と企業に痛みをもたらす公算が大きいとするパウエル議長のレトリックは、過去数カ月間に徐々に先鋭化してきた。議長は21日の記者会見で、失業率のわずかな悪化だけで経済のソフトランディング(軟着陸)を達成するのは「非常に困難」だろうと語った。

議長は「このプロセスがリセッションにつながるかや、リセッションとなった場合、どれほど深刻化しそうか誰も分からない」とした上で、「もっと景気抑制的な政策が必要とされたり、それが長期化したりすればするほど、ソフトランディングの可能性は減じる公算が大きいが、インフレ率を2%に戻すことに当局はコミットしている」と述べた。

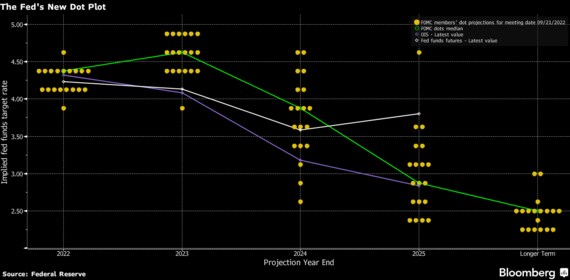

パイパー・サンドラーのグローバル政策調査責任者、ロベルト・ペルリ氏は11月1、2両日のFOMC会合で4会合連続となる0.75ポイント利上げ、12月13、14両日の会合では0.5ポイント利上げがあると予想する。また、何人かのエコノミストは21日、ターミナルレート(利上げの最終到達点)の見通しを上方修正した。

バンク・オブ・アメリカ(BofA)は、11月に0.75ポイント、12月に0.5ポイントの利上げがあった後、2023年の早い時期に0.25ポイントずつの2回の追加利上げが行われ、FF金利の誘導目標レンジは4.75-5%に引き上げられるとみる。ソシエテ・ジェネラルのエコノミストは24年初めに「マイルドなリセッション」を見込んでいる。ゴールドマン・サックス・グループのエコノミストは米利上げペースの見通しを引き上げた。

アマースト・ピアポント・セキュリティーズのチーフエコノミスト、スティーブン・スタンリー氏は金融当局のインフレ見通しが現実的とは思えないとし、ターミナルレートの予想を5.25%に引き上げ、「来年上期(1-6月)は当局にとって危険な時期になるだろう」とリポートで指摘した。

当局者が最新予測で示したように、FF金利のピークが4.6%になるか、もっと高い水準まで利上げすることになるかのいずれにしても、金融引き締めは雇用削減につながると、ブルームバーグの米国担当チーフエコノミスト、アナ・ウォン氏はコメント。FF金利が4.5%に引き上げられれば約170万人が新たに職を失い、5%に引き上げならその数は200万人に上るとしている。

原題:

Powell Signals Recession May Be the Price for Crushing Inflation(抜粋)

More stories like this are available on bloomberg.com

著者:Catarina Saraiva

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら