国際競争からの脱落も、岐路に立つメガバンク

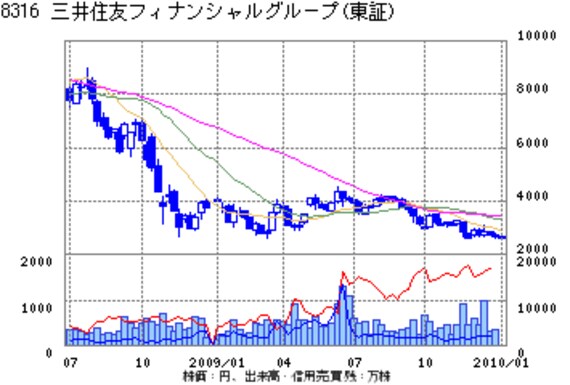

三井住友FGは今回、増資のみならず、合わせて自己資本比率の分母であるリスクアセット約5兆円削減による資本余力5000億円の捻出や、持合株式4000億円程度の削減も打ち出した。自己資本比率規制をクリアするためと同時に、不採算資産の圧縮の一方、資本を収益力のより高いものへの投融資にシフトすることで収益力の改善をも狙うという。

日本のメガバンクのビジネスモデルは、地銀と変わらない。欧米のように証券分野やトレーディングで稼ぐわけではなく、預金で資金調達し、貸し出しを行い、余資は国債で運用する。大塚耕平内閣府副大臣(金融担当)は、増資に頼らない収益力の向上や、国際競争に勝ち残るための経営の抜本改革が必要だと指摘する(→参考:インタビュー「金融機関は内部留保を蓄積しうる経営が必要--大塚耕平・内閣府副大臣(金融担当)」)。

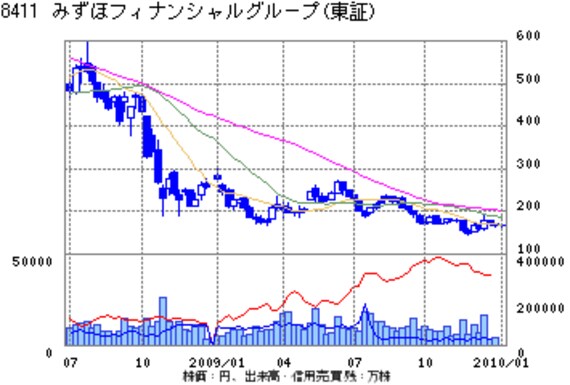

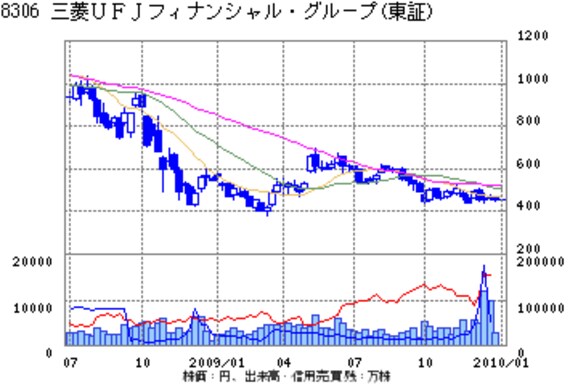

10年3月期は株式の減損がほぼなくなり黒字化するが、経常利益計画は三菱UFJの6000億円、三井住友の4900億円、みずほは3000億円。それぞれ資産規模は202兆円、117兆円、155兆円で、これに比して利益は極めて低い。

中でも、みずほFGが抱える問題は大きい。経営陣が旧行意識を引きずり、統合による収益の向上や経費削減が十分に図れていない。傘下のみずほコーポレート銀行は、目指した投資銀行モデルが頓挫し、新たな解を見いだせずにいる。そして、みずほ銀行は中小企業と個人向けのリテール専業にもかかわらず、他の都市銀行よりも利ザヤが薄い。

また、株式の持ち合いの負担も多い。Tier�に占める比率は、三菱UFJの48%、三井住友の47・3%に対し、57・8%に達する(09年9月末)。03年に実施した1兆円増資以来の取引先との関係もあり、持ち合い解消はなかなか進まない。

厳しい案を前に、三菱UFJ、三井住友も安泰でない。だが、みずほが抜本的な利益向上策を示せないかぎり、国際競争市場から最初の「脱落候補者」と見なされ続けるだろう。

(大崎明子 撮影:梅谷秀司、今井康一 =週刊東洋経済)

■みずほフィナンシャル・グループの業績予想、会社概要はこちら

■三菱UFJフィナンシャル・グループの業績予想、会社概要はこちら

■三井住友フィナンシャル・グループの業績予想、会社概要はこちら

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら